・FXのATRの見方や使い方を知りたい方

・ATRを活用したトレード手法が知りたい方

本記事のテーマ

「日足チャート×ATR」でボラティリティの大きさとトレンドを判断

<スキャル歴12年の専業_億トレーダーがお届け>

ATRは、FXトレードで重要な要素の1つであるボラティリティ(変動幅)を示すインジケーターです。トレンドの判断やエントリー、利益確定や損切り値の設定など、ATRには様々な使い方があります。

今回の記事では、ATRの見方や計算式、おすすめの使い方やトレード手法について詳しく解説します。

FXのATRとは?

ATRは、「Average True Range(アベレージ・トゥルー・レンジ)」の略で、一定期間内の価格の変動幅を示します。

ボラティリティの大きさからトレンドの強弱を把握するので、情報的にはトレンド系インジケーターに近い特徴がありますが、実際はオシレーター系指標です。

ATRは、値が高いほど変動幅が大きいことを示し、値が低いほど変動幅が小さいことを示します。

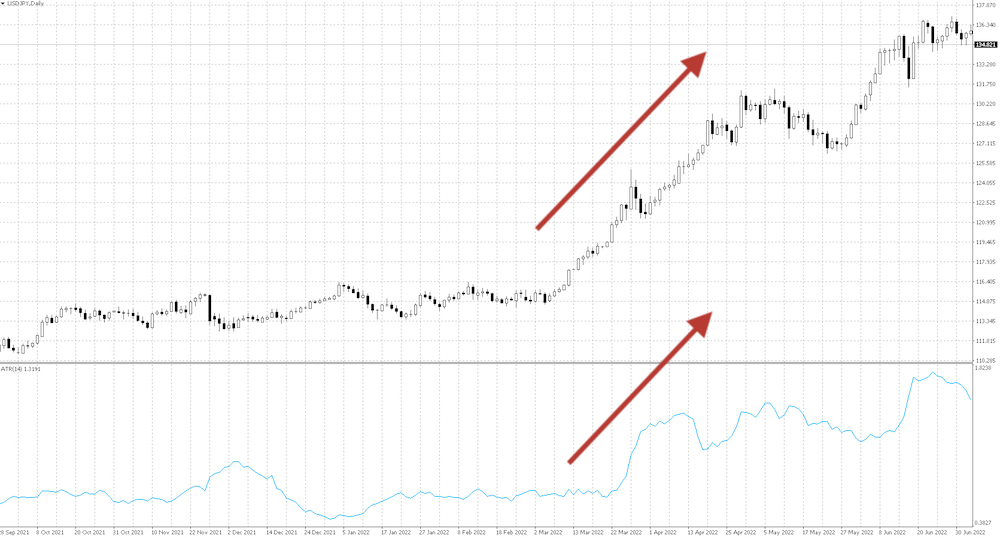

下のチャートは、ドル円(USDJPY)の日足です。小幅な値動きから大きく上昇したポイントで、ATRの値も高くなっているのが分かります。

なお、ATRの値はそのままpipsに換算可能です。例えば、ドル円の日足チャートでATRの値が0.800だった場合は「1日で価格が約80pips動く可能性がある」ことを示します。

1pipsの単位

クロス円:1pips=0.01円

そのため、ATRの値は、今後どれだけ価格が動くのかの判断材料として活用できます。

ATRはボラティリティの大きさや、トレンドを判断するのに有効!

ATRの計算式

ATRの計算式は、以下の通りです。

ATRの計算式

TRとは、True Range(真のレンジ)を表し、日足の場合では「当日高値-(マイナス)前日終値」「当日高値-当日安値」「前日終値-当日安値」のうち、最大の値幅のものを採用します。

ATRは、このようにして採用されたTRのn期間の指数平滑移動平均値です。

日足チャートの場合、n期間に関しては、開発者のJ・ウエルズ・ワイルダー・ジュニア氏が推奨していることもあって「14日」とするのが一般的です。実際に、デフォルトの状態のATRの期間は14に設定されており、多くのプロトレーダーが設定している期間も14になります。

トレードスタイルに関わらず、まずは「14日」で試してみよう!

FXのATRの見方

ATRで判断できる2つのこと

・トレンドの発生・継続・終了(転換)

ボラティリティの大きさを判断

ATRは、その値が大きければボラティリティが高く、小さければボラティリティが低いことを示します。

主に日足チャートで利用される傾向がありますが、他の時間足でもボラティリティを確認できます。

例えば、ドル円の15分足チャートでATRの値が0.150だった場合、「15分間で価格が約15pips変動する可能性がある」ということです。

このようにATRの値は、適用したチャートのローソク足1本分のボラティリティを示すので、短期で価格がどれくらい動くのかの目安にもできます。

シンプルでスキャルピングにも便利!

トレンドの発生・継続・終了(転換)を判断

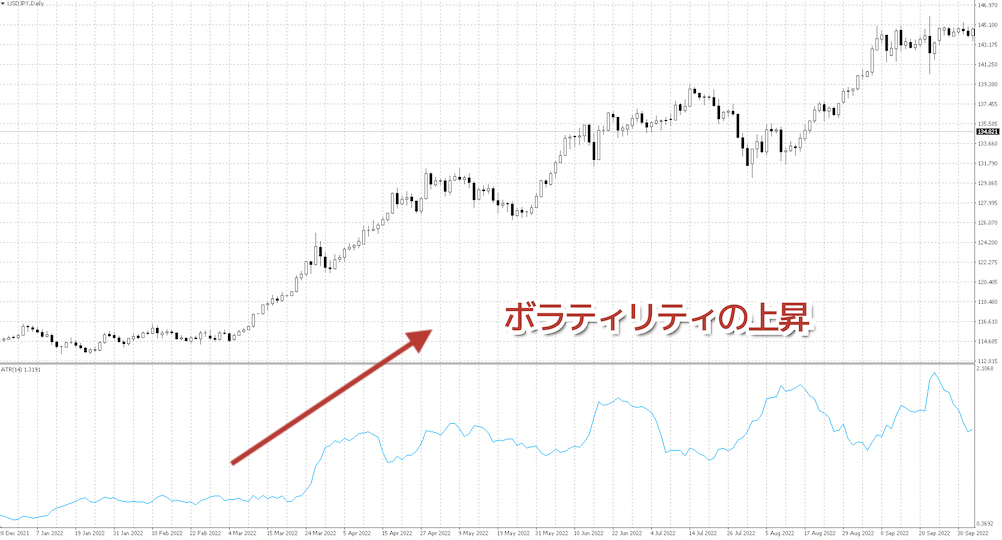

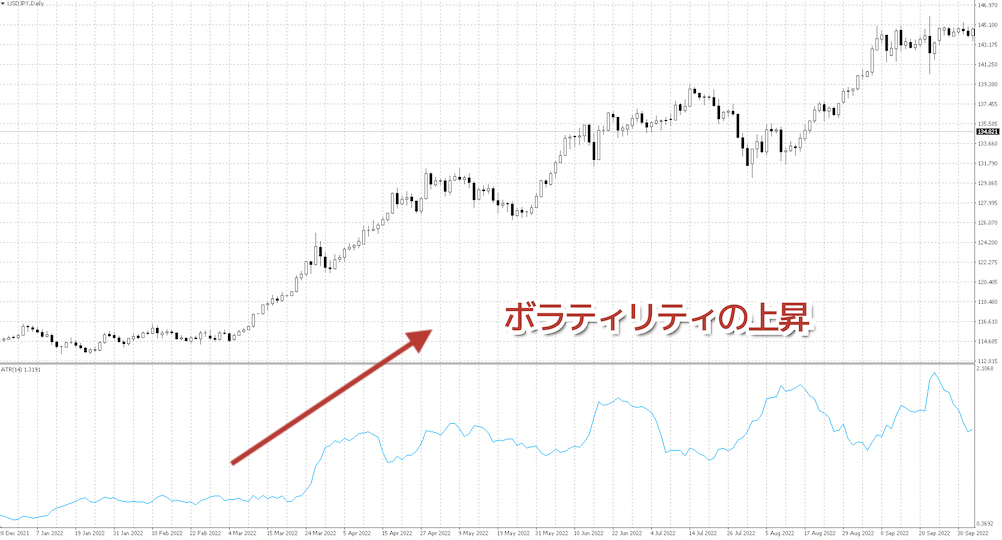

ATRの値は価格の変動幅を示しているので、「ATRの値が増加傾向=トレンド発生」「ATRの値が減少傾向=トレンドの終了」と判断できます。

ATRでのトレンド判断

ATRが横ばい:現在のトレンドが継続

ATRが減少:トレンドの終了(転換)

下のドル円(USDJPY)の日足チャートでは、ATRが上下しつつも押し目を作り上昇トレンドが形成されています。しかし、ATRの値がそれまでで最も低下したタイミングでトレンドも転換してるのが分かります。

このようにATRの動きを追うことで、マーケットのトレンドの発生・継続・終了(転換)の判断が可能です。

ATRでボラの大きさやトレンドを確認する際は日足チャートで!

FXのATRのおすすめの使い方

ATRはこう使うのがおすすめ

・エントリー時の5倍の数値を利確値&損切り値に設定

移動平均線との組み合わせでエントリー

ATRと移動平均線を組み合わせて使うことで、優位性の高いエントリーが可能です。

具体的には、ATRの値と現状の値幅、そして移動平均線のゴールデンクロス・デッドクロスでエントリーの判断を行います。

例えば、ドル円の日足でのATRが0.700で、その日の現状の値幅が20pipsだったとしましょう。この時、ATRの値からするとあと50pips動く可能性があるということです。

このような局面では、短期足の移動平均線のクロスでエントリーします。

利益確定はトレンド方向に50pips近く動いたタイミングで、損切りポイントは直近の安値です。

単なる移動平均線のクロスでエントリーするよりも、ATRの値の後押しがあるので優位性が増します。

エントリー時の5倍の数値を利確値&損切り値に設定

トレンドが生まれ、ボラティリティが拡大してる局面で難しいのが利益確定です。特に強いトレンドが発生した場合には、ATRの値を超えて価格が推移することがあるので、利益確定や損切りの判断が余計に難しくなります。

そのような場合は、エントリー価格からATRを5倍した値を利確確定や損切り値として設定する方法がおすすめです。

例えば、ドル円の日足チャートでATRが0.200の際、134.00円でロングのエントリーをした場合の利益確定と損切り値は以下の通りになります。

ATRを5倍した値

損切り:134.00−0.200×5=133.00円

こうすることで、早めに利益確定・損切りをしてしまって大きな利益を逃すこともなくなります。

特に、直近高値・安値などの分かりやすいレジスタンス・サポートラインがない場合は、ATRの値が利益確定の最適な目安になります。

利確ラインと同じ値幅が損切りラインになるから、シンプルで分かりやすいね!

FXのATRと組み合わせがおすすめのインジケーター3選

ATRと他のインジケーターを組み合わせて使用することで、相場の変化に対応できるのはもちろん、FXトレードの幅が広がります。おすすめのインジケーターは以下の通りです。

ATRと相性が良いインジケーター3選

・MACD|トレンドフォローにおすすめ

・RSI|相場の転換を狙うなら

ボリンジャーバンド|逆張りに最適

ボリンジャーバンドは、ローソク足とバンドの位置関係やバンド幅の変化と傾きによって、視覚的にも分かりやすくチャート分析できるインジケーターです。

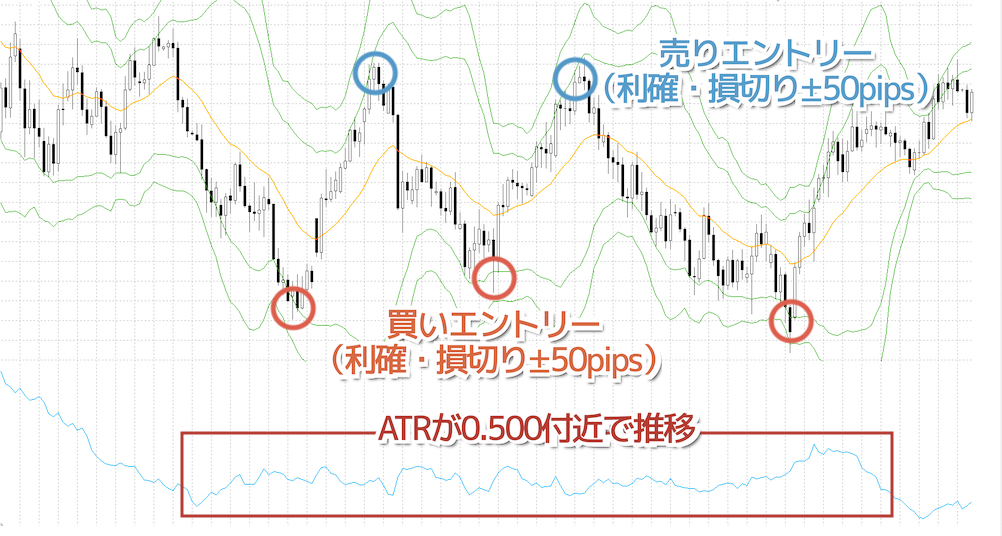

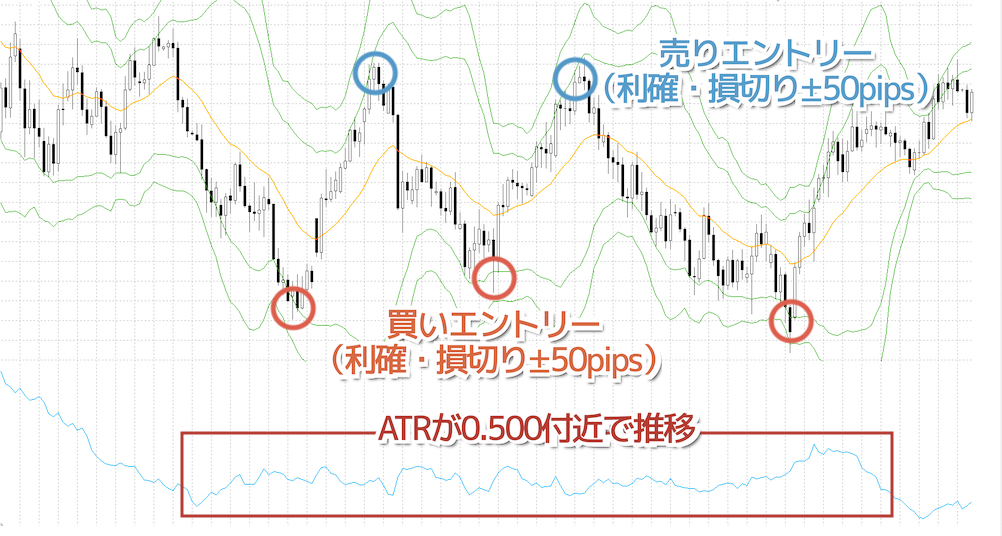

ボリンジャーバンドとATRの組み合わせは、ボリンジャーバンドの標準偏差の特性を活かすことで、レンジ相場における逆張りの精度を上げてくれます。

各バンドに価格が収まる確率

±2σの範囲に収まる確率:約95.4%

±3σの範囲に収まる確率:約99.7%

ボリンジャーバンドの形状と、ATRの値によってレンジ相場と判断できる局面で、ローソク足がバンドの±2σ・±3σにタッチしたポイントで逆張りを行います。

ATRの値やボリンジャーバンドが、利益確定・損切りのポイントも明確に示してくれるので、迷いなくFX取引できます。

MACD|トレンドフォローにおすすめ

MACDは、現在のトレンドが分かるテクニカル指標です。シグナル線とヒストグラム状のMACDが、エントリータイミングも示してくれます。

MACDとATRの組み合わせは、トレンドフォーローの順張りに最適です。

MACDのトレンドと売買のサイン

MACDとシグナルが0ラインを下抜け:下降トレンド

MACDがシグナルを上抜け(ゴールデンクロス):買いのサイン

MACDがシグナルを下抜け(デッドクロス):売りのサイン

下のチャートのように、レンジ相場からトレンド相場に移行したポイントでは、MACDを使って短期足チャートでエントリーポイントを探します。

四角で囲った部分を、MACDを表示させた15分足で見てみます。

エントリーポイントは、MACDがシグナルを上抜けたタイミングの陽線で、利益確定・損切りは日足のATRの数値をもとに設定した値です。

MACDは取引スタイルに関わらずマスターしておこう!

トレンドフォローで難しいのは、エントリータイミングと利益確定ポイントの設定です。しかし、MACDとATRを組み合わせることで明確になります。

RSI|相場の転換を狙うなら

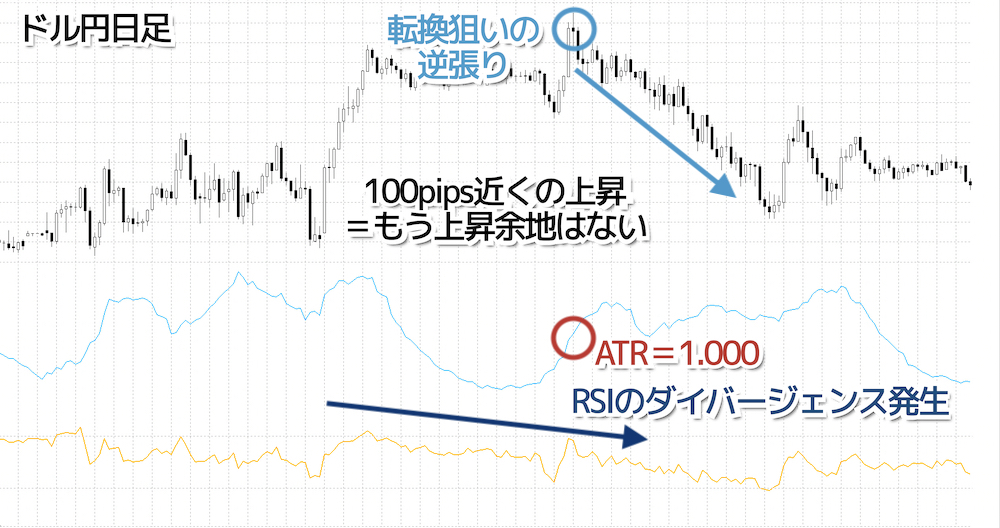

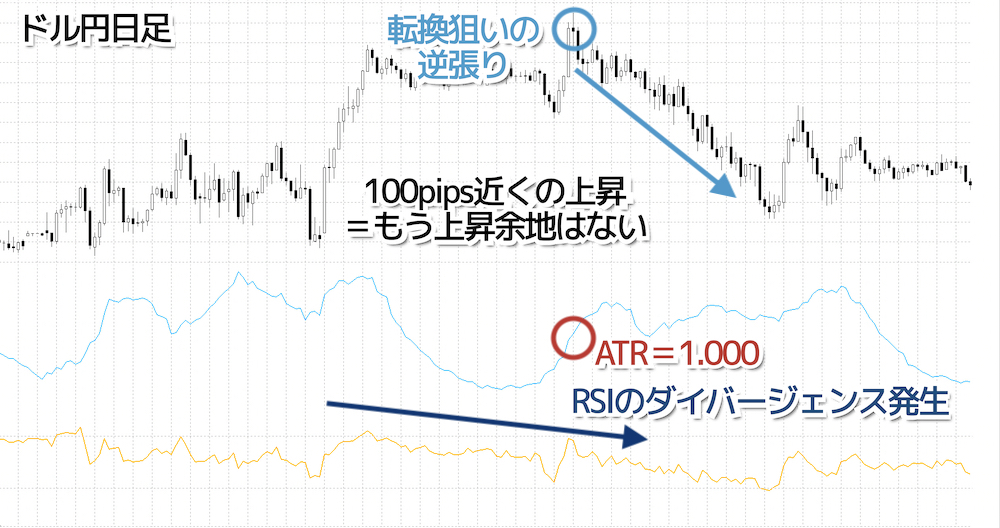

RSIは、現在の相場が買われ過ぎなのか、または売られ過ぎなのかといった市場の加熱感を示すインジケーターです。

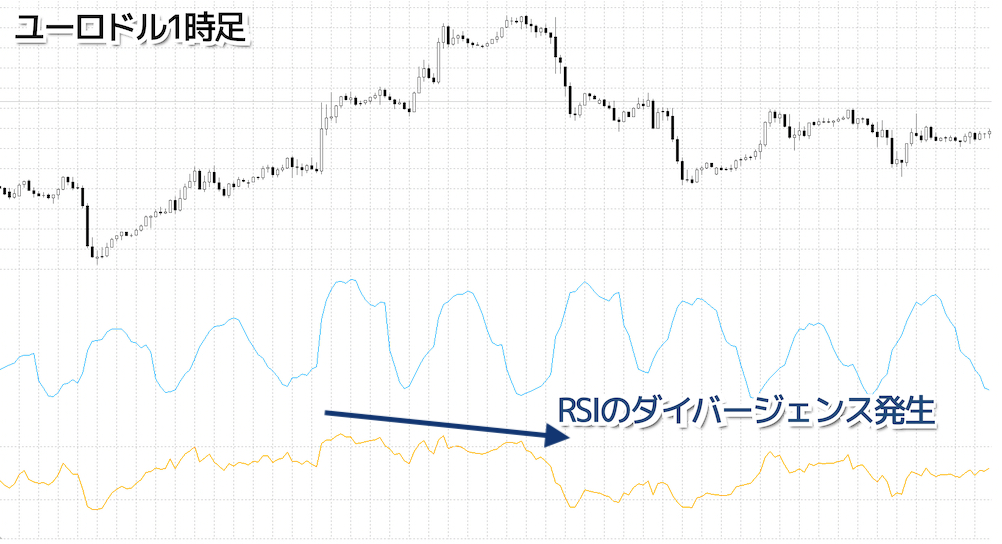

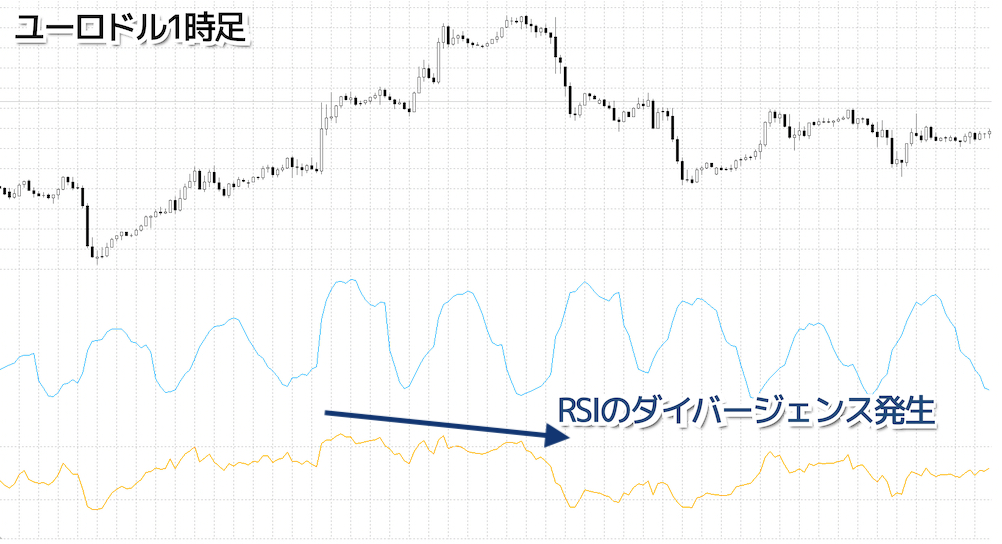

RSIの特徴の1つである「ダイバージェンス」とATRを組み合わせることで、トレンドの転換を狙えます。RSIのダイバージェンスとは、価格とRSIが逆行する現象のことを指し、トレンド転換・反転のサインと捉えられます。

RSIの「ダイバージェンス」

価格は上昇しているのにRSIは下落:価格下落のサイン

ATRの値と現状の値幅、そしてRSIのダイバージェンスを頼りにトレンド転換が起こりそうなポイントを見つけます。

下のドル円日足チャートのように、RSIのダイバージェンスが確認できて、なおかつATRが示す分の値動きがあった場合、トレンド転換の可能性が高まります。

価格の上昇余地はもうないと判断できるので、転換狙いの逆張りを仕掛ける絶好のチャンスです。

このようにRSIとATRを組み合わせれば、トレンドの初動を捉えることができて、大きな利益を狙えます。

FXのATRを活用したおすすめトレード手法3選

ATRのおすすめトレード手法

・ATR×MACDでポンド円順張り

・ATR×RSIでユーロドルの転換狙い

ボリンジャーバンドと併用した東京時間のドル円逆張り

日本時間の8:00〜15:00くらいのまでの東京時間の値動きは、小幅のレンジで推移しやすい傾向があります。

この時間帯に、ボラティリティが安定しているドル/円(USDJPY)の逆張りを、ボリンジャーバンドとATRを活用して行っていきます。

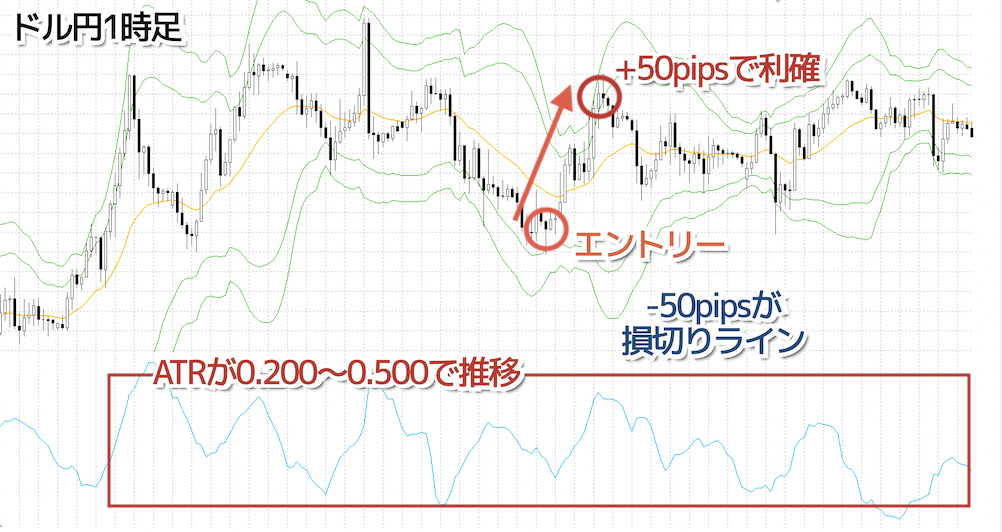

下のチャートは、ドル円の1時間足がレンジで推移している中で、ロングでエントリーする場合のエントリーと利確・損切りポイントを記したものです。

エントリーはボリンジャーバンド-2σタッチで、利確・損切りはATRの最大値に設定します。リスクリワードを意識するなら、損切り幅をもう少し狭くして、ボリンジャーバンドの-3σタッチにしても大丈夫です。

東京時間の値動きの傾向とドル円の安定性、そしてボリンジャーバンドとATRの特性を活かすことで、優位性の高い逆張りを行えます。

なるべくリスクを抑えたいトレーダーの方におすすめ!

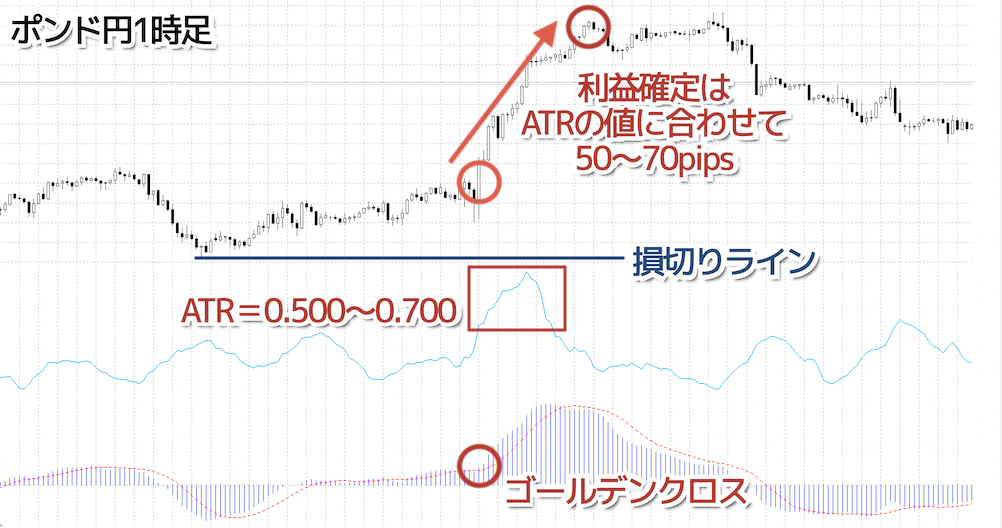

MACDと併用したロンドン時間のポンド円の順張り

日本時間の16:00〜翌2:00(冬時間は17:00〜翌3:00)くらいまでのロンドン時間は、トレンドが生まれやすい時間帯です。

この時間帯に、ボラティリティが高いポンド/円(GBPJPY)の順張りを、MACDとATRを活用して行います。

エントリーポイントは、MACDとシグナルが0ラインを上抜け(ショートの場合は下抜け)、かつゴールデンクロス(ショートの場合はデッドクロス)があったタイミングの陽線です。

利益確定はATRの上昇に合わせ、損切りは直近の安値です。

損切りをATRに合わせてしまうと、ボラティリティが大きいポンド円の場合は損失が大きくなるので、直近安値に設定しましょう。

RSIと併用したNY時間のユーロドル転換狙い

日本時間の21:00〜翌6:00(冬時間は22:00〜翌7:00)のNY時間は、東京・ロンドン時間までの相場の流れが変わりやすい時間帯です。

この時間帯に、特に取引量が多くなるユーロ/ドル(EURUSD)のトレンド転換を、RSIとATRを用いて狙っていきます。エントリーまでの手順は以下の通りです。

ユーロドルの転換狙いエントリー手順

2. 日足のATRの値を確認

3. その日の値幅から上昇・下落余地の確認

4. 陰線・陽線、上ヒゲ・下ヒゲでエントリー

例えば、次のようにユーロドルの1時間足で、ダイバージェンスが確認されたとします。

この時、日足のATRが0.800で、その日すでに価格が70pips上昇していた場合、エントリーと利確・損切りは以下の通りです。

エントリーポイントはダイバージェンスが発生したタイミングの上ヒゲ陰線で、利益確定は、日足のATR0.800と1時間足のATR0.200〜0.400をもとに設定します。

損切りは、日足のATRとその日の値幅から割り出される上昇余地(10pips)と、1時間足のATRの値をもとに設定するのがおすすめです。

ポイントになるのはダイバージェンスの発生と、日足のATRとその日の値幅から割り出される、上昇・下落余地です。上昇・下落の余地がまだある場合は、トレンドが継続する場合があるので注意しましょう。

ユーロドルはボラが大きいから慎重に!

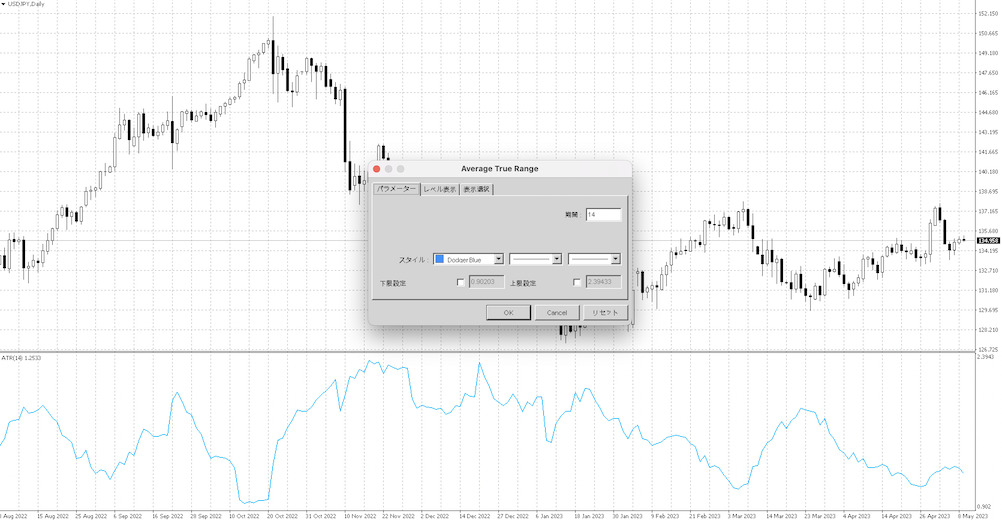

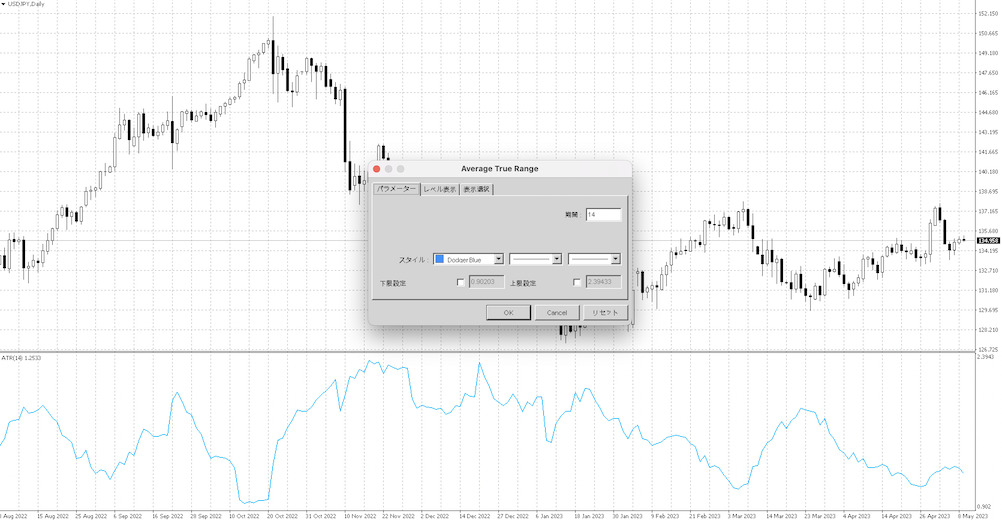

FXのATRをMT4/MT5で表示する方法

ATRは、海外FX業者のMT4とMT5の両方のプラットフォームにデフォルトで搭載されているインジケーターです。表示させる方法は、MT4・MT5ともに同じで、画面左上の「挿入」から進みます。

「インディケータ」→「オシレーター」→「Average True Range」と進みましょう。

ATRが、チャートの下に表示されました。なお、期間は最初14日に設定されていますが、変更可能です。また、ラインの色や太さなども変更できます。

まずは日足チャートで「14日」に設定して使ってみよう!

FXのATRを活用したおすすめトレード手法 まとめ

ATRは、ボラティリティやトレンドが瞬時に判断できる優れたインジケーターです。ここで見てきたように、ATRは、ボリンジャーバンド・MACD・RSIなど、他のテクニカル分析と組み合わせることで、より効果的な使い方も可能です。

今回はFX通貨ペアの銘柄でトレードで解説しましたが、ゴールドなどの商品のCFD取引でも活用可能です。ぜひATRを上手に活用して、海外FX会社でのトレードに活用してみてください。