・精度の高い相場分析を行いたい方

・実際のトレードでの活用例を知りたい方

本記事のテーマ

ヒストリカルボラティリティはテクニカル指標と併用がオススメ!

<スキャル歴12年の専業_億トレーダーがお届け>

ヒストリカルボラティリティは、価格帯に大きな変動があった際に上昇するテクニカル指標です。変動の大きさそのものは、ローソク足チャートからも把握できますが、より精度の高い相場分析を行う際は、ヒストリカルボラティリティの方が有効です。

今回は、ヒストリカルボラティリティの種類から見方・使い方、実際のトレードにて併用がオススメのトレンド系のテクニカル指標まで詳しく解説します。

ヒストリカルボラティリティとは?

ヒストリカルボラティリティ(HV)とは、オシレーター系指標の1つで、直訳すると「歴史的変動率」です。その名の通り「過去の値動きをベースに計算した価格変動率」を表しています。

ヒストリカルボラティリティの特徴には、価格帯があまり動いていない場合には値が小さくなり、一定幅を抜けて動いている場合には値が大きくなることが挙げられます。

まずは、ドルインデックス(DXY)の日足とヒストリカルボラティリティを比較してみましょう。

上のローソク足でボラティリティが拡大している時、下のヒストリカルボラティリティでは値が大きく上昇しています。その後、ボラティリティが縮小すると、ヒストリカルボラティリティの値も下降しました。

ヒストリカルボラティリティは価格帯が一定幅以上動いた際に上昇するので、その後はボラティリティの拡大や、上昇トレンド、または下降トレンドの発生する確率が高くなります。

そのため、ヒストリカルボラティリティは、ボラティリティの大きさや潜在的なリスクの大きさを把握する際に役立ちます。あくまでも直接的な売買サインを示すチャートではないので注意しましょう。

トレードの重要局面を教えてくれるぞ!

ヒストリカルボラティリティの計算式

ここではヒストリカルボラティリティの根拠となる計算式を確認していきます。計算式を完璧に理解していなくても有効活用はできるので、ざっと把握しておく程度にしましょう。

①終値の比を計算

ヒストリカルボラティリティは、当日のローソク足の終値とその1つ前のローソク足の終値の比率を、価格変動率として扱います。

まずは、1日の変動率(前日の終値に対してどれくらい価格が動いたか)を表している「Vn」を確認してみましょう。

前日の終値が130円で、翌日の終値が133円の場合、以下のように計算されます。

イメージしにくい方は、近似している以下の計算式をご確認ください。

ただし、❷では、変化量が同じ場合でも、価格が上昇した際の変化率と価格が下落した際の変化率は一致しません。そのため、ヒストリカルボラティリティでは❶ような対数を取ります。

②各変動率の平均値を計算

期間内の変動率を全て調べた後は、平均値Vavgを求めます。

次のデータで各変動率の平均値を計算してみましょう。

Vavg=(0.3+0.5+0.6+0.5+0.4)/5=0.46

計算式に当てはめた場合、0.46が導出されました。

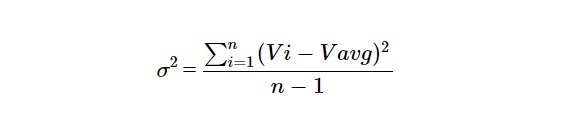

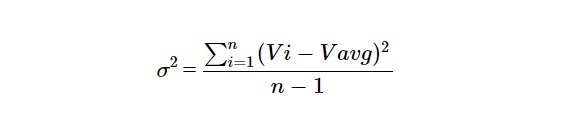

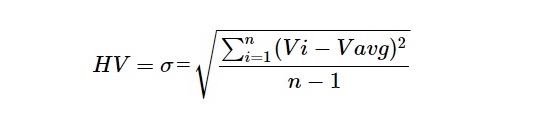

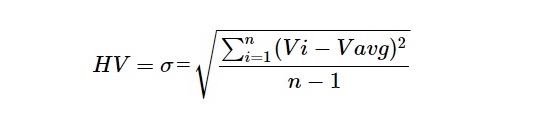

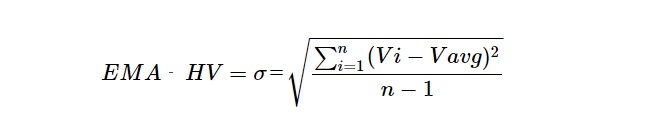

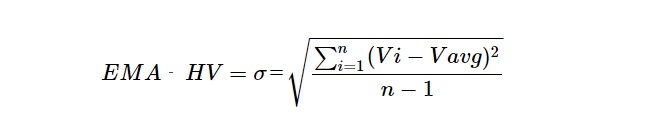

③標準偏差を計算

最後に標準偏差を求めます。標準偏差は分散の平方根なので、まずは分散を計算します。ここではVi期間内における変動率を求めます。よって、ViーVavgで表されるのは平均からの偏りです。

平均からの偏りを2乗し、それぞれを足し合わせ、標本数で割ったものが分散となります。さらに分散から平方根を取ると標準偏差になります。

ちなみに、式では母集団ではなく標本標準偏差を計算しているため、「nー1」で除しています。

以上が、ヒストリカルボラティリティの計算式です。Excel(エクセル)などで自身で算出したい方は参考にしてみてください。

また、MT4/MT5では、複数のヒストリカルボラティリティのインジケーターが備わっているため、計算式を意識しなくても直感的にトレードに活用可能です。

計算式を理解していなくてもヒストリカルボラティリティは有効活用できるから、ざっくりと把握しておけばOK!

EMA式HVとHighLow-HV

株式などで利用されていた従来のヒストリカルボラティリティは、古いデータも新しいデータもすべて等しく扱うように設計されていました。これによりダマシに逢うリスクを抑えられ、精度が高いと捉えられていましたが、相場の状況に応じてはそれが弱点になることもありました。

その弱点を克服するために開発されたのが、EMA式HVとHighLow-HVの2種類です。現在のヒストリカルボラティリティはこのどちらかに二分されます。

EMA式HVとHighLow-HVの特徴

HighLow-HV:ヒゲを考慮したボラを導出

EMA式HV

EMA式のヒストリカルボラティリティは、より新しいデータを重視する分析手法として開発されました。

従来のヒストリカルボラティリティでは、各変動率の平均値を計算する時の重みが同じで、古いデータも新しいデータも同等として扱われていました。一方、EMAヒストリカルボラティリティでは、新しいデータの変動率に対してウェイトを大きく、古いデータの変動率に対してはウェイトを小さく計算します。

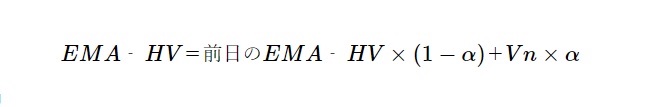

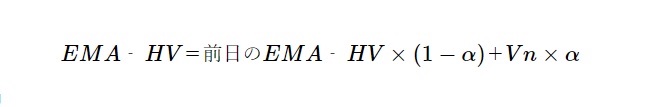

計算式としてはは、先ほど確認した計算式③に、EMA(指数移動平均線)を導入している点が従来のものとは大きく異なります。

下記は、1日目のEMAヒストリカルボラティリティの計算式です。EMA – HVは「EMAヒストリカルボラティリティ」を指し、αは「平滑化定数2/(n+1)」を意味します。

続いて下記は、2日目以降のEMAヒストリカルボラティリティの計算式です。

EMA式のヒストリカルボラティリティはより新しいデータを重視している分、過去の変則的な変動に騙されるリスクが少ないと覚えておきましょう。

HighLow-HV

従来のヒストリカルボラティリティでは、価格変動率Vnを終値ベースに計算していましたが、HighLow-HVでは、Vnをローソク足の高値と安値の比で算出します。

最大の特徴は、従来のヒストリカルボラティリティではヒゲが一切考慮されていないのに対して、HighLow-HVではヒゲの長さを考慮してボラティリティの計算が行われる点です。

そのため、実際のトレードでは、過去のチャート上に極端に長いヒゲがある場合、HighLow-HVを使用した方が信頼性の高い変動を効率的に捉えられます。

EMA式HVとHighLow-HVは状況に応じて使い分ければいいんだね

ヒストリカルボラティリティの見方&使い方

ヒストリカルボラティリティが低い時/高い時の特徴

ヒストリカルボラティリティを活用する際は、まず値が小さい時の価格帯から注目していきます。値が小さい時は保ち合い相場なので、次のトレンドに向けてエネルギーを溜めている状況と考えましょう。

そのため、ヒストリカルボラティリティの値が小さい時は、チャートパターンやライントレード、インジケーターを使って相場の分析を行い、ヒストリカルボラティリティが上昇した時のための戦略を立てておきましょう。

ヒストリカルボラティリティが低い時の特徴

・基本的に保ち合い相場

・エントリーしても獲得できるpipsが少ない

下のチャートは日足のポンドドル(GBPUSD)です。ヒストリカルボラティリティが低い時は、一部を除いて保ち合い相場となっていることが確認できます。

ヒストリカルボラティリティが上昇すると同時に、トレンドが発生し、エントリーの大きなチャンスとなりました。ただし。値の高まりはリスクが大きくなっていることも意味するので、ロット数の管理や損切りポイントの確認など、リスク管理は徹底するようにしましょう。

ヒストリカルボラティリティが高い時の特徴

・上昇・下降トレンドが発生することが多い

・損益が大きくなりやすい

チャートでは、ヒストリカルボラティリティの値15付近を高低の基準の境界線としていますが、基本的に基準になる数値はありません。そのため、表示したチャート全体を見て、「ここはヒストリカルボラティリティが上昇してきているな」というように感覚的に判断しても問題ありません。

ヒストリカルボラティリティを活用する時は低い時の準備から進めよう!

ボラティリティが高い時の対処方法

ヒストリカルボラティリティが上昇している時のトレードは、大きな利益を上げるチャンスがある一方、大きなリスクも伴います。その際は、リスク回避するために以下の2つが選択肢が有効です。

ボラティリティが高い時の2つの選択肢

・大きな相場変動へのリスク対策を取る

直近の高値を確認して戦略を立て直す

ボラティリティが拡大している際、ヒストリカルボラティリティの方では直近の高値を上回り、その後は高値付近で高止まりする傾向があります。

このような状況では、直近の高値にラインを引いて、戦略を立て直すことをオススメします。ボラティリティが拡大しているという理由で、戦略もなしにむやみにエントリーするのは控えましょう。

大きな相場変動へのリスク対策を取る

既にポジションを保有している場合は、ロット数を減らすことも有効です。大きな変動があると、必然的に損切り幅も大きくなってしまいます。そのため、損失幅を抑えるためには、ロット数を小さくしておきましょう。

特に、ヒストリカルボラティリティが高いまま上下を繰り返すような相場は、トレードが難しくなります。ロット数を減らすだけでなく、トレードを見送るという選択肢も頭に入れておくと良いでしょう。

ヒストリカルボラティリティはエントリーしない根拠としても有効なんだね!

ヒストリカルボラティリティのオススメの時間足&期間

オススメの時間足と期間の組み合わせ

ヒストリカルボラティリティは、銘柄に関わらず、中長期的なボラティリティを把握するための指標です。そのため、メインで併用されるのは日足が多く、月足や週足との組み合わせはほとんどありません。

オススメの期間設定

ヒストリカルボラティリティの一般的な期間設定は、「20期間」です。

20期間は、1か月の平均ボラティリティを算出したもので、これを繋ぎ合わせたラインは1か月のボラティリティの推移を表します。

また、40期間・60期間・120期間・240期間が使われることも多く、特に60期間は半年の、240期間は1年の平均ボラティリティの推移を把握する際に有効です。

オススメの時間足と期間の組み合わせ

60期間 :半年の平均ボラティリティ推移

240期間:1年の平均ボラティリティ推移

スキャルピングで活用する際の注意点

ヒストリカルボラティリティでは、データの期間は多いほど全体の精度は高くなります。しかし、短期的な変化を確認する場合、古いデータは現在のボラティリティを把握することの妨げとなります。

スキャルピングなどで現在のボラティリティを正確に把握したい場合、「5期間」か「10期間」のヒストリカルボラティリティを使用することをオススメします。

ただし、短期的な値動きのヒストリカルボラティリティはノイズが混じりやすいため、ローソク足も確認して、綺麗なトレンドが発生している時のみエントリーするなど、精度上げるための工夫を同時に行いましょう。

XMなどの海外FXの短期トレードで活用する際は、ノイズに惑わされないように注意!

ヒストリカルボラティリティを活用した分析例

トレンド系指標と併用して分析する

ヒストリカルボラティリティは、それ自体が売買サインを知らせてくれるものではありません。単体でエントリータイミングを図ることは難しいでしょう。

そのため、ヒストリカルボラティリティを利用する際は、トレンド系のテクニカル指標と併用することをオススメします。中でもFX初心者の方にとって一番併用しやすいのは、一目均衡表です。

一目均衡表との併用例

一目均衡表は、ボラティリティが拡大している際に有効です。

最初にヒストリカルボラティリティが上昇していることを確認した後は、次に一目均衡表を見ながらエントリーの準備を行いましょう。

チャートではボラティリティが拡大していく中で、一目均衡表とローソク足が離れていくことが確認できます。ここでは明らかに雲から離れている(上昇圧力が高まっている)ため、買いでエントリーする絶好のタイミングです。

その後も上昇トレンドが継続しますが、利益確定売りに押され反落します。雲付近でローソク足が反発した後は、押し目買いの要領でエントリーを行いましょう。

ヒストリカルボラティリティ まとめ

今回は、過去の値動きをベースに計算した価格変動率であるヒストリカルボラティリティをご紹介しました。

ヒストリカルボラティリティが上昇している時は、トレードの大きなチャンスとなります。しかし、ボラティリティの高まっているということは、同時に相場が乱高下していることでもあり、このようなシチュエーションでは常に危険も潜んでいます。

なので、ヒストリカルボラティリティは、テクニカル指標と併用して、エントリーしやすい相場環境にあるかを見極めるために活用しましょう。