・チャートの規則性を把握してFXトレードに活かしたい

・フラクタル構造を活用したテクニカル分析を知りたい

本記事のテーマ

FXチャートの波を読むフラクタル構造とは

チャートは複雑な値動きに見えますが、じつは規則性(チャートパターン)があります。FX相場の値動きがランダムでないことは、テクニカル分析の根拠のひとつと言えるでしょう。

相場の規則性を理解することは、FXトレードやスキャルピングで利益を上げるためには絶対に必要な条件となります。

今回は、チャートの規則性を把握するフラクタル構造について、そしてフラクタル構造を活かしたトレード手法を基礎から解説します。フラクタル構造を理解することで、FX相場の規則性をとらえやすくなり、エントリーポイントやトレンドの方向性を予測しやすくなります。

FXのフラクタル構造とは

フラクタル構造は「部分を見て全体を把握できる」

フラクタル構造は自然界や図形などで見られるものであり、「一部を見たときに、全体で見たときと同じ構造をしていること」です。

例えば、雪の結晶はフラクタル構造の代表例と言えるでしょう。結晶はとても小さな結晶が集まって構成されていますが、その小さな結晶を拡大すると、さらに小さな結晶で構成されています。

このように結晶(フラクタル構造)はいくつにも階層化されており、結晶を構成する部分的な結晶と、全体の結晶は同じ形をしているのです。

フラクタル構造は、部分的な構造を見れば全体の構造がわかる!

FXのチャートはフラクタル構造で形成される

じつは自然界と同様に、FX相場でもフラクタル構造(チャートパターン)が形成されます。

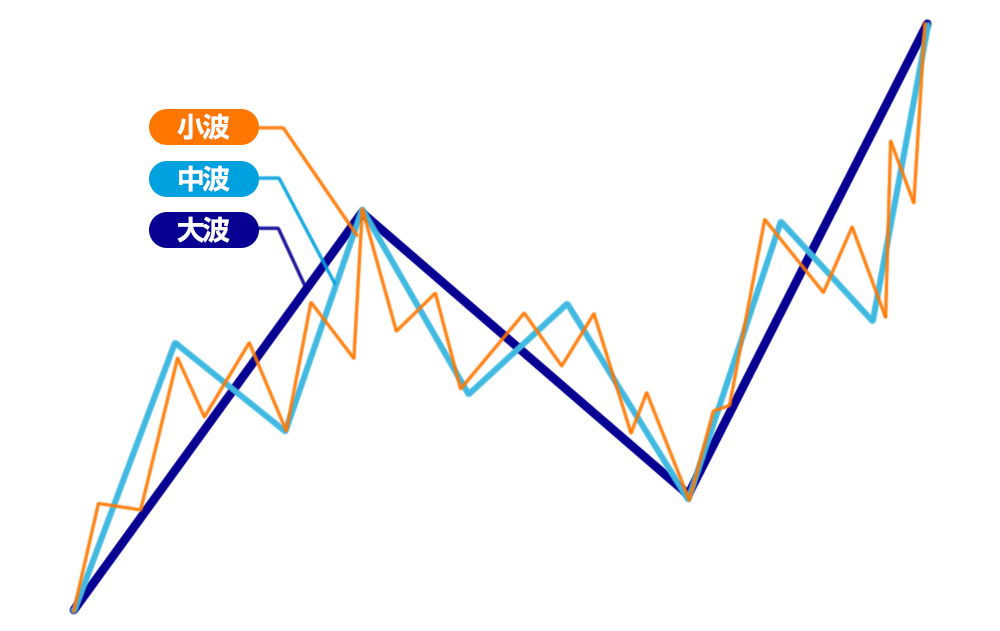

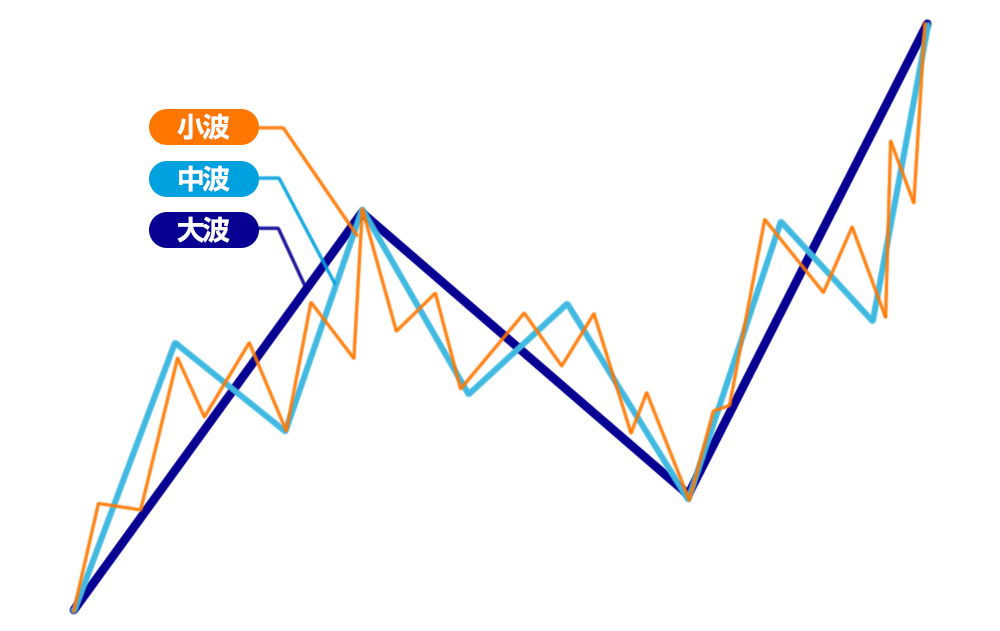

例えば、日足などの上位足に見られる相場の波は、4時足などの下位足でも確認でき、4時間足で見られる相場の波は、より短い15分足などの時間軸でも確認できるのです。

大波・中波・小波のそれぞれのチャートは類似した形をしている!

上位足~下位足の時間軸ごとの波が階層化されており、結晶と同じように「部分的な構造を見れば全体の構造がわかる」ことが、FX相場におけるフラクタル構造になります。

フラクタル構造は、FXのチャートパターンを知るための基礎知識です。FX相場の波や規則性を詳しく知りたい方は、「サイクル理論」の記事を参考にしてください。

マルチタイムフレーム分析で相場環境を把握できる

チャートのフラクタル構造を理解するには、マルチタイムフレーム分析の考え方が有効です。

マルチタイムフレーム分析とは、異なる時間軸のチャートを複数チェックすることで、現在の相場環境を把握した上でエントリーポイントを絞るものです。

例えば、短期的に相場が下落していたとします。このとき、中長期的には上昇トレンド中の下落の場合と、中長期的にも下落トレンド中の下落では、トレードの戦略が変わります。

マルチタイムフレームの使い方

・中長期的にも下落トレンド中の下落 → 戻り目売り

このようにマルチタイムフレーム分析によって、短期トレンドが「中期トレンドではどの部分に当てはまるのか」「中期トレンドは長期足のどの部分に当てはまるのか」が視覚的にわかります。

なお、マルチタイムフレーム分析を活用すると、FXで稼ぎやすい「パーフェクトオーダー」を習得できます。気になる方は、以下の記事を参考にしてください。

フラクタル構造のメリット・デメリット

フラクタル構造のメリットとは

フラクタル構造のメリットは、中長期トレンドから短期的な相場の流れを予測できることです。

例えば、4時間足でダブルトップの形状が見られたら、1時間足でもダブルトップの形状が見られるだろうと予測しやすくなるため、短期~中期では高値圏であることがわかります。

フラクタル構造を意識すると、エントリーや決済を判断しやすい!

つまり、上位足のチャートパターンを見ることで、下位足のその後の値動きを予測しやすくなるのです。また押し目買い・戻り目売りのどちらが有効か、現在の為替レートは高値圏なのか・安値圏なのかといった相場環境も把握できます。

フラクタル構造のデメリットとは

フラクタル構造のデメリットは、チャートは必ずしもフラクタル構造になるとは限らないことです。

FX相場は、さまざまなファンダメンタルズの要因によっても変動します。そのため、フラクタル構造によって導き出される予測(テクニカル分析)は完璧ではありません。

フラクタル構造(チャートパターン)を過信しすぎない!

FXのフラクタル構造は、移動平均線やボリンジャーバンドなどのテクニカル指標と同じように、あくまでテクニカル分析ツールのひとつとして考えておきましょう。

フラクタル構造のFXでの使い方3パターン

フラクタル構造を活用するときは、マルチタイムフレーム分析が重要です。複数の時間軸でチャートを確認して、短期的な流れ・中期的な流れ・長期的な流れをそれぞれチェックしましょう。

日足や4時間足などの上位足と、1時間足や5分足などの下位足をそれぞれチェックすることで、複数のエントリー根拠により精度の高いトレードになります。

ここからは、マルチタイムフレーム分析を意識したうえで、「ダブルトップ」「エリオット波動」「グランビルの法則」でフラクタル構造を活用する方法を解説します。

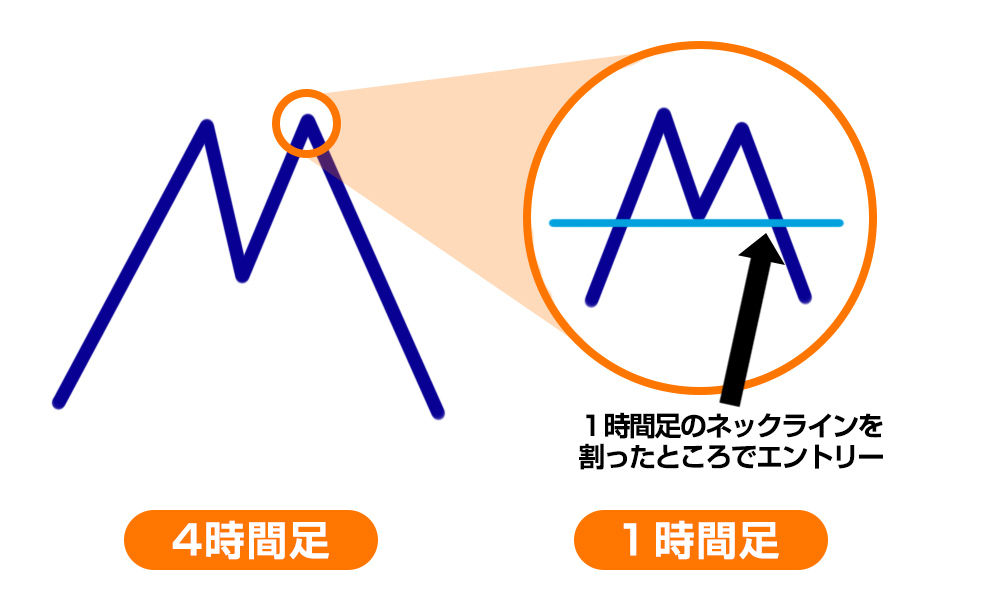

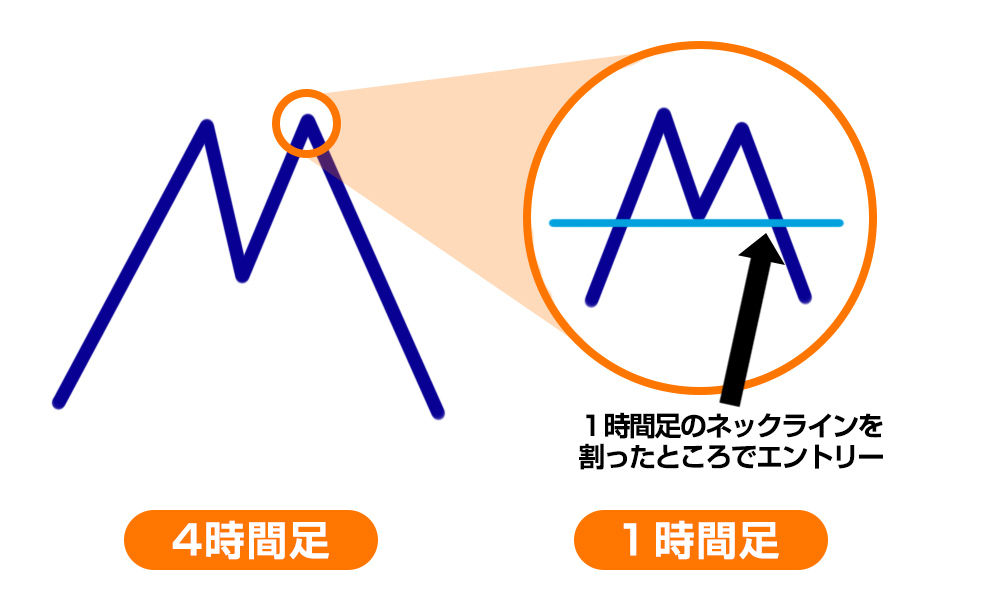

ダブルトップ

一般的にダブルトップのエントリーポイントは、ネックラインを割ったところです。しかし、ネックラインを割ってからエントリーする場合、大きなリターンを得にくいことが指摘されています。

この問題を解消するために、フラクタル構造の考え方を活用します。繰り返しになりますが、フラクタル構造が成立していれば、似たようなトレンドの波がいろいろな時間軸で確認できます。

フラクタル構造の考え方では「ダブルトップの中には、さらに小さなダブルトップがある」ことになります。4時間足のダブルトップの中には15分足のダブルトップがあるといった具合です。

フラクタル構造を理解していれば、上手にエントリーできる!

そのため、1時間足のダブルトップのネックラインを割った段階で、いずれは4時間足のダブルトップのネックラインも割るだろうと予測を立てることができます。

つまり、1時間足のダブルトップのネックラインを割ったタイミングでエントリーすることで、優位性の高いポジションを保有できるため、結果としてより大きなリターンを狙えるのです。

ダブルトップ・ダブルボトムについて基礎から知りたい方は、以下の記事を参考にしてください。

エリオット波動

エリオット波動とは、相場のサイクル(周期)を定義したものです。相場には「上昇5波・下降3波のサイクル」があるとされており、エリオット波動もフラクタル構造になることが多くあります。

したがって、エリオット波動を活用してトレードするときも、フラクタル構造を意識しながらエントリーポイントを探ることになります。

エリオット波動とフラクタル構造は視覚的にわかりやすい!

例えば、1時間足でエリオット波動の3波目を狙ってエントリーするとします。一般的に、エリオット波動の3波目は「勝率・値幅」ともに好成績を収めやすいとされており、優位性があります。

ここで注意してほしいのが、上位足が3波目なのかといった点です。1時間足の3波目といっても、上位足で見ると1波目の場合と、上位足で見ても3波目の場合では優位性に違いがあります。

エントリーポイントを絞るのであれば、上位足が3波目のときに、下位足の3波目を狙いましょう。

では、実際にエリオット波動をチャートで確認してみましょう。上記の4時間足のチャートでは、キレイに上昇5波の流れ(赤丸①~⑤)になっています。

さらに、4時間足のエリオット波動の3波目(赤丸③)の中には、小さなエリオット波動の上昇5波(青丸①~⑤)が含まれている状況です。

この場合、エントリーポイントは下位足のエリオット波動の3波目である、青丸③になります。

中長期トレンドである「上位足の3波目」は、もっとも価格が伸びやすいタイミングです。その中でも、短期トレンドである「下位足の3波目」はさらに優位性の高いエントリーポイントになります。

エリオット波動の「3波目」にこだわる理由は、以下の記事で詳しく解説しています。

グランビルの法則

ここでは、グランビルの法則の「短期の売りポイント」でエントリーする場合を例にします。上記の画像は、1時間足で見たときの短期の売りポイントです。

グランビルの法則でフラクタル構造を活用するときは、上位足でエントリータイミングを見計らいながら、細かいエントリーポイントは下位足を利用します。

そのため、チャートの時間軸を5分足に切り替えて、「短期の売りポイント」が含まれている部分(1枚目の青枠)を確認してみましょう。

1時間足と全く同じというわけではありませんが、5分足でも似たようなチャートの形状が見られ、グランビルの法則の「短期の売り」に相当するポイントが確認できます。

ローソク足が移動平均線と乖離したところがエントリーポイント!

このようにグランビルの法則において、上位足・下位足ともにエントリー根拠を確認できる場合は、より確度の高い取引ができます。

また、上位足で見られたエントリー根拠が下位足で見られなかったとしても、上位足と下位足でそれぞれエントリー根拠があればOKです。

上記の画像では、下位足で三尊天井(トリプルトップ)が見られるので、これをエントリー根拠としても良いでしょう。

グランビルの法則の買い・売りのサインは8つあります。それぞれの具体的な使い方やエントリー根拠を知りたい方は、以下の記事を参考にしてください。