・FXのリスクリワードを基礎から知りたい

・リスクリワードレシオを有効活用したい

本記事のテーマ

FXのリスクリワードと勝率&利益の関係

<スキャル歴12年の専業_億トレーダーがお届け>

FXで毎回利益を上げることは不可能です。どんなに優れたトレーダーであっても、勝ったり負けたりしながらトレードを続けていくことになります。しかし、勝ち負けを繰り返す中でも、優秀なトレーダーは着実に利益を積み重ねることができます。

では、「勝てるトレーダー」「負けるトレーダー」にはどのような違いがあるのでしょうか?1つは勝率です。勝率が高いほうが利益を確保しやすくなります。

一方で、勝率50%を下回ったとしても、しっかりと利益になるトレーダーがいることも事実です。じつは、勝てるトレーダーは「リスクリワードの重要性」を認識して、高いリスクリワードレシオを実現しているのです。

今回は、FXで利益を上げるために、なぜリスクリワードが重要なのか、リスクリワードレシオとは何か、またリスクリワードと勝率の関係について具体的に解説します。

FXのリスクリワードとは?

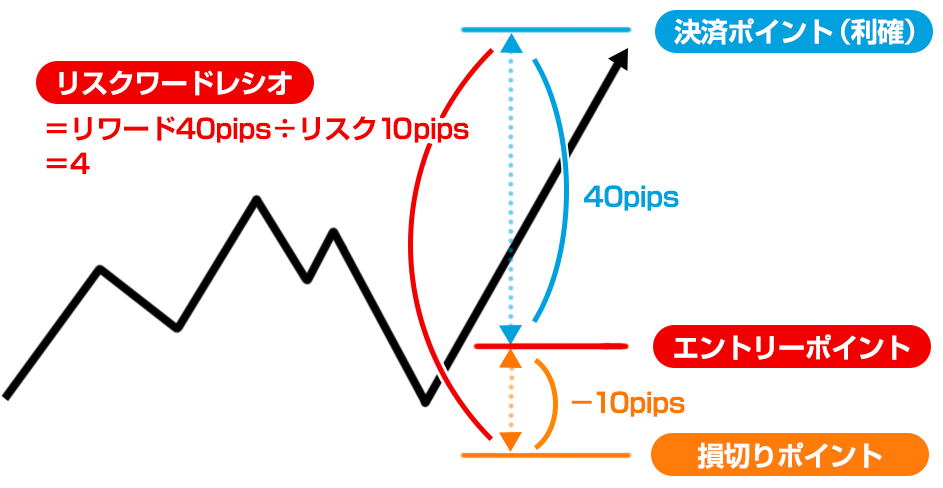

リスクリワードレシオ

リスクリワードとは「FXトレードの損失と利益の比率」という意味です。

リスクリワードは「リスクリワードレシオ(Risk=危険(損)/Reward=報酬(得)/Ratio=比率)」とも呼ばれます。日本語では「損益比率」や「RRR」と略されます。

詳しくは後述しますが、リスクリワードレシオは、エントリーポイントから利確ラインまでのpips数、エントリーポイントから損切りラインまでのpips数によって算出されます。

リスクリワードレシオ(損益比率)を意識することが重要!

リスクリワードレシオを意識するとトレード成績が大きく変わります。資金管理の1つとして、プロトレーダーも実践しているテクニックです。

リスクリワードレシオの計算方法

FXトレードの勝ち負けの成績として、リスクリワードレシオを算出するときは、「勝ちトレードの平均利益」と「負けトレードの平均損失」をもとに計算します。

リスクリワードレシオの計算方法

例えば、トレードを10回して利益になった回数が5回、損失になった回数も5回だったとします。このとき、利益・損失ともに50pipsだった場合、平均利益・平均損失ともに10pipsになります。

例)トレード10回で勝率50%の場合

損切幅10pips×負けトレード5回=50pips損切→平均損失10pips

つまり、平均利益と平均損失が同じ場合は「リスクリワードレシオ=1:1」です。平均利益が平均損失を上回るほど1より大きく、平均利益が平均損失を下回るほど1より小さくなります。

リスクリワードと「勝率」の関係

じつは、リスクリワードと勝率は別ものです。リスクリワードはあくまでも「勝ったときの平均利益」と「負けたときの平均損失」の比率なので、勝ち負けの回数は関係ありません。

リスクリワードの場合は「勝ち負け」ではなく、「平均でどれくらい利益・損失になったか」を重視するよ!

一方で、勝率は「1回のトレードごとに勝ったか負けたか」を重視します。そのため、利益がいくらになったのか、損失がいくらになったのかについては関係ありません。

勝率の場合は、1pipsでも100pipsでも利益が出れば同じ「勝ち」としてカウント!負けたときも同じ!

リスクリワードと勝率の違い

勝率(利益・損失の金額は関係ない):トレードごとの勝ち負けを重視する

リスクリワードと勝率は別ものですが、重要な関係があります。なぜなら、勝率とリスクリワードの関係によって、FXトレードの損益(利益になるか・損失になるか)が決まるからです。

例えば、トレードの結果として勝率50%を上回り、リスクリワードレシオ1:1を上回っていれば、間違いなく利益が出ます。(詳しくは次の一覧をご参照ください。)

勝率50%なのに、必ず利益が出る?

一方、勝率が80%近くあっても、リスクリワードレシオが0.3未満であれば、トータルで見ると損失になる可能性があるのです。逆に、勝率が40%でもリスクリワードレシオが1.5を上回っていれば、利益になることもあります。

FXのリスクリワードにおいて重要なのは「利益率」

利益を上げるためには、勝率とリスクリワードレシオによって算出される「利益率」が重要です。

利益率とは「元手に対して、どの程度の割合の利益になったのか」を意味します。例えば、100万円の元手で運用し、10万円の利益を得たとしましょう。このときの利益率は10%です。

トレードの損益は、利益率で決まる!

利益率は、勝率とリスクリワードレシオの関係によって算出します。ひと目でわかるように、勝率とリスクリワードレシオの関係について、以下の一覧表にまとめました。

| 勝率/RRR | 0.3 | 0.5 | 1 | 1.5 | 2 | 3 |

|---|---|---|---|---|---|---|

| 25% | -68% | -63% | -50% | -38% | -25% | 0% |

| 33% | -57% | -50% | -33% | -17% | 0% | 33% |

| 40% | -48% | -40% | -20% | 0% | 20% | 60% |

| 50% | -35% | -25% | 0% | 25% | 50% | 100% |

| 67% | -13% | 0% | 33% | 67% | 100% | 167% |

| 77% | -0% | 16% | 54% | 93% | 131% | 208% |

まずは、縦軸の「勝率」から一覧表をチェックしてみましょう。例えば、勝率25%のとき、リスクリワードレシオが0.3と小さいときには、利益率が-68%となり、損失を出してしまいます。

勝率25%なら損失が大きくなるのも納得だね!

一方で、同じく勝率25%でもリスクリワードレシオが3になると、損益は±0となります。利益率が0%というのは、損失も利益も発生していない状況で「ブレイクイーブンポイント」と呼ばれます。

同じ勝率25%でも、リスクリワードを意識すると利益率が変化!

次に、横軸のリスクリワードレシオを見ると、リスクリワードレシオが3の場合、勝率25%では利益率は±0ですが、勝率50%を達成できれば利益率は100%と大きな数値になります。

つまり、リスクリワードレシオが3なら、勝率50%でも十分な利益を得られるということです。

FXのリスクリワードレシオの理想と現実

リスクリワードレシオの理想は「1:3」

一般的に、リスクリワードレシオは3が理想と言われています。リスクリワード比率1:3というのは、損切りポイント(平均損失)が-10pipsなら、利確ポイント(平均利益)が30pipsの状態です。

リスクリワードレシオの黄金比は「1:3」!

例えば、トレードを20回して勝率50%だったとします。このとき、平均利益は3万円・平均損失は1万円だった場合、トレードの合計損益は+20万円になります。

例)リスクリワードレシオ1:3の場合

・損失1万円×10回=10万円(総損失額)

→ 30万円-10万円=合計損益+20万円

この場合、勝率50%でもリスクリワードレシオ1:3なら+20万円の利益になるのです。

また、リスクリワードレシオ1:3のとき、ブレイクイーブンポイントの勝率は25%です。つまり、20回中5回勝てば合計損益は±0となり、20回中6回以上勝つだけで利益が得られる計算になります。

リスクリワードに正解はない?

じつは、リスクリワードの設定に正解はありません。なぜなら、リスクリワードの設定は、トレーダーの特性やトレード手法、さらには相場環境によって変わるからです。

リスクリワード3は有効な設定だけど、トレード手法などを考慮して、自分に合うように調整しよう!

例えば、細かく損切りしつつ大きなトレンドを掴むのが得意なトレーダーであれば、平均利益(利確する値幅)が大きくなるため、リスクリワードレシオ5以上に設定することもあります。

このように細かく損切りを行うと、平均損失が小さくなるため、勝率が50%を下回ってもトータルで利益を出すことは十分に可能です。

コツコツドカンの逆で損小利大ってことだね!

一方で、スキャルパーのように確度の高いエントリーポイントを見つけられる方は、リスクリワードレシオは1程度に低くても、高い勝率を実現できるため、利益を積み重ねることができます。

トレード手法によって、適切な設定値が異なる!

そのため、「リスクリワードレシオをどれくらいに設定すると利益になるのか」は、自分のトレード手法や特性を考慮して決めましょう。

FXのリスクマネジメントとリスクリワード

リスクマネジメントの重要性

FXトレードにおいてリスクリワードレシオを設定する際は、リスクマネジメントについても考慮する必要があります。

リスクマネジメントとは、投資家が損失を最小限に抑えることを目的として、リスクを分析し、それに対して適切な対策を講じることです。

FXトレーダーは、リスクの発生を予測し、損失を最小限に抑えるために、自分自身の取引に適切なリスクマネジメントを行う必要があります。

リスクリワードを設定する際は、リスクマネジメントの側面からも検討してみよう!

リスクリワードとリスクマネジメントの関係

リスクリワードとリスクマネジメントは密接に関連しています。

リスクリワードは、投資家がトレードで獲得できる利益に対して、リスクをどの程度取り扱うことができるかを表す指標です。

一方、リスクマネジメントは、投資家がリスクを分析して、損失を最小限に抑えるための手段を講じることです。

リスクリワードを考慮したトレード戦略の開発

リスクリワードは、トレードで獲得できる利益に対して、リスクをどの程度取り扱うことができるかを表します。

そのため、トレード戦略を考える際には、リスクリワードを適切に設定し、リスクを抑えたトレード戦略を開発しましょう。

また、トレード戦略を実行する前には、リスクマネジメントにも注意を払うことを忘れないようにしましょう。

毎回同じリスクリワードレシオでトレードするのではなく、手法ごとに設定し直すのが正解!

FXのリスクリワードを活用した「エントリータイミング」

【逆張り】レンジ上下限の値幅を狙えるとき

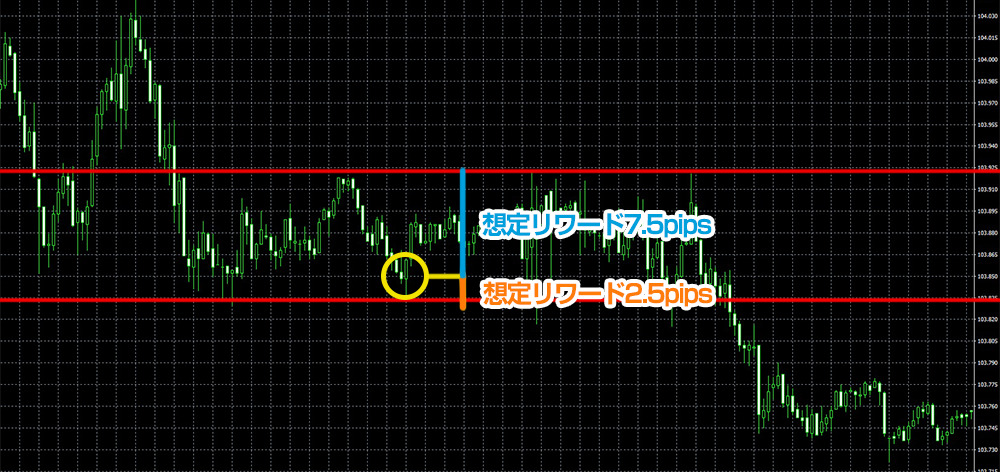

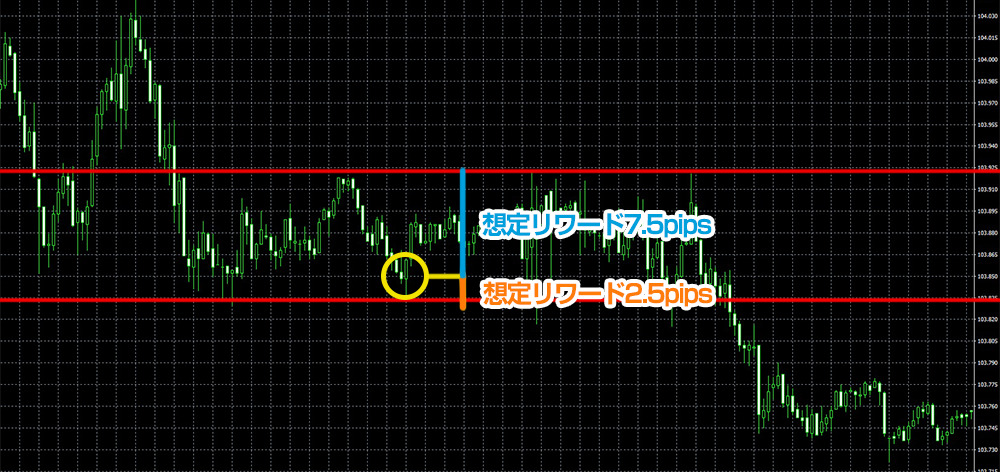

ここでは「レンジ内の逆張り」が有効となる局面において、リスクリワードを考慮しながらのトレードを見ていきましょう。

以下のチャートはドル円の5分足です。チャート上のレンジ相場で逆張りする場合、エントリーポイントの1つとして、黄色の丸印が挙げられます。

この場合、レンジ下限で反発したのを確認してから、買いエントリーを行います。チャートのように下ひげを付けている(黄色丸)とより勝率が高まるでしょう。

エントリーを行う際には、同時に利確ライン・損切りラインを決めておきます。一般的に、レンジ相場の逆張りでは、利確ラインはレンジの上限付近、損切りラインはレンジの下限付近です。

レンジの上下限ラインは、エントリータイミングや利確・損切りの目安に使えるよ!

今回のチャートでは、エントリーポイントから利確ラインまでは7.5pips、損切りラインまでは2.5pips離れていることが確認できます。

リスクリワードは「2.5pips : 7.5pips=1:3」となり、リスク1に対してリワード3の状態です。

リスクリワード比率は「リワード÷リスク」で求められる!

レンジ内の値幅を逆張りで狙うときは、リスクリワードレシオはあまり大きくならない傾向にあるため、3未満を想定してエントリーしましょう。

リスクリワードレシオが小さい場合は、勝率の高さが求められるため、レンジ上限・下限付近のプライスアクションをよく見て、しっかりと反発するときだけを狙うことがポイントです。

【順張り】節目をブレイク後の期待値が高いとき

次に、テクニカル的な節目を抜けたときの順張りを見ていきます。節目を抜けた場合は、以下のような相場状況でエントリーすることになります。

節目をブレイクするときの相場状況

・トレンドライン

・ネックライン

以下のチャートは、ドル円の5分足です。チャートの中央付近において、綺麗な形ではありませんが、ダブルトップを形成していることが分かります。

この場合、ダブルトップのネックラインを割ったら、売りエントリーです。繰り返しになりますが、エントリーを行うときに、損切りライン・利確ラインを明確にしておくことが大切です。

今回の損切りラインは、ネックライン付近です。ダマシで一時的に急騰することもあるため、少し余裕を持たせて、ネックラインよりも少し上に設定することをおすすめします。

一時的な値動きで損切りにならないように工夫しよう!

利確ラインについては、損切りラインほど明確ではありませんが、1つの目安として、上昇する前にレジスタンスラインとして機能していた104.600付近の水平線が挙げられます。

節目を抜けた場合、リスクリワードレシオは大きくなる傾向があり、今回はリワードは9pips・リスクは2pipsとなり、リスクリワードは4.5となります。

リスクリワードを意識すると、計画的なトレードができる!

ブレイクアウトを狙う手法はダマシに遭うことも多いですが、勝率が低くてもリスクリワードレシオを大きくすることができれば、しっかりと利益を積み重ねられるでしょう。

FXのリスクリワード比率と相性の良い「テクニカル指標」

フィボナッチ・エクスパンション

フィボナッチの黄金比は、多くのトレーダーが意識するラインであるため、エントリーポイントや決済ポイントの目安として使えます。

リスクリワードを考えるということは、エントリー後の決済ポイントを想定することになるので、とくにフィボナッチ・エクスパンションが有効です。

フィボナッチは視覚的にわかりやすいので、利確・損切りラインの目安にしやすい!

フィボナッチ・エクスパンションは、トレンドの押し目・戻り目でエントリーしたときに、利確ラインの目安として使いましょう。

トレンドの安値と高値を結び、フィボナッチのラインを表示させることで、「エントリーポイントからトレンドがどこまで進むのか」を予測するときの目安になります。

エントリーの目安は、フィボナッチ・リトレースメントでもOK!

具体的には、押し目・戻り目を狙うのであれば、フィボナッチ・エクスパンションの100%・161.8%のラインを表示させます。

今回のチャートの押し目は、ちょうどエリオット波動の3波目に該当するため、レート価格の伸びが大きくなりやすいポイントです。

フィボナッチは1つの目安ですが、1波目の利幅などを見ながら、最適な利確ラインを見極めてください。この局面では、1波目と同程度の利幅、つまり100%ラインでの利確を想定します。

リスクリワードと、他のテクニカル指標と組み合わせてもOK!

一方で、損切りポイントは、直近安値ライン(押し目付近)の少し下に設定しましょう。

こうすることで、リスクリワードレシオを大きくできるため、勝率50%を下回ったとしても、しっかりと利益を積み重ねることができます。

明確な利確ラインがあれば、そちらを優先

フィボナッチは、エントリーした後に「明確な利確ラインが見つからないとき」に有効です。そのため、明確な利確ラインが見つかれば、わざわざフィボナッチを使用する必要はありません。

いろいろ使って複雑にするよりも、シンプルにわかりやすいほうが使い勝手が良いよね!

例えば、レンジ相場で逆張りする場合なら、先ほどのエントリー例でも確認したように、レンジの上限・下限が明確な利確ラインとなります。

明確な利確ラインがあれば、そちらを優先させてリスクリワード比率を考慮してください。

FXのスキャルピングのリスクリワード まとめ

スキャルこそリスクリワードが重要

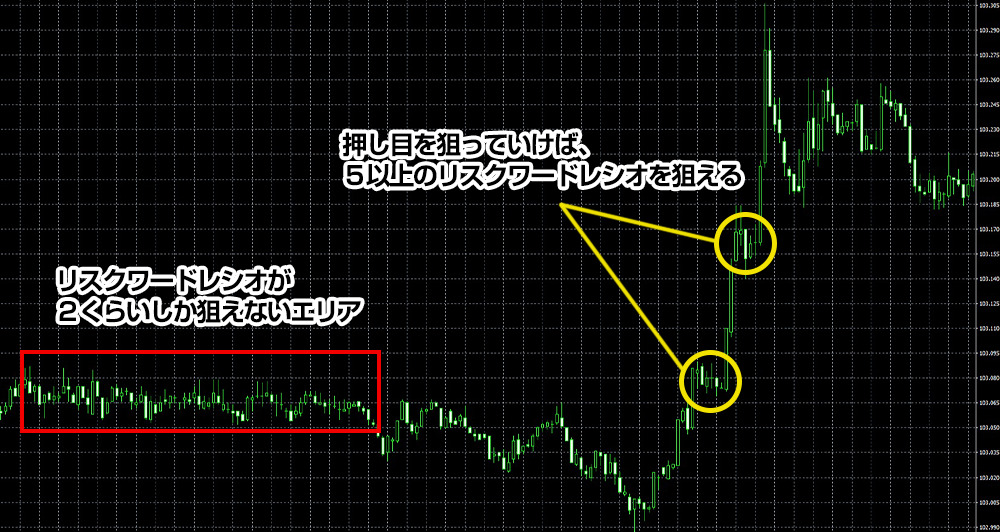

じつは、スキャルピングこそリスクリワードの考え方が重要になります。なぜなら、スキャルピングでは厳格な損切りが求められるからです。

スキャルは迅速な損切りによって、利益を目減りさせないことが重要!

エントリー時に損切りポイントを明確にするということは、損切りポイントに見合った利確ポイントを想定する必要があることを意味します。

言い換えれば、テクニカル分析によって「損切りポイントに見合った利確ポイントを想定できない場合」は、エントリーは控えるべきと言えます。

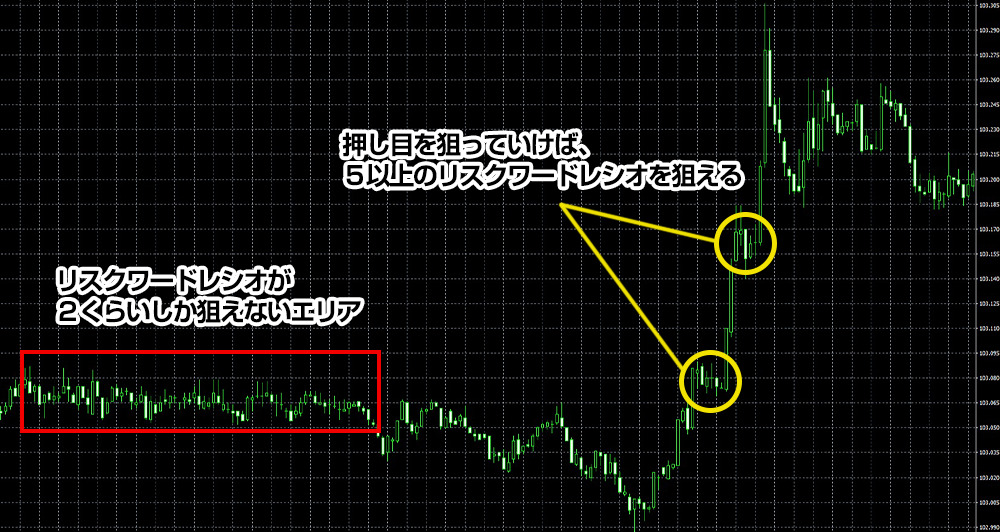

チャートのように、リスクリワード比率が2程度しか狙えないときはエントリーせずに、できるだけトレンドが発生しているポイントを狙いましょう。

リスクリワードを意識すると、エントリーポイントを絞ることもできる!

もちろん、レンジ相場であってもボラティリティがあり、リスクリワードレシオが大きくなりそうな局面では、エントリーするのもありです。

スキャルピングは取引を何度も繰り返す手法です。リスクリワードレシオを少し大きくするだけでも、資金の増え方が加速するため、ぜひ積極的に取り入れてください。