・海外FXでゴールド(GOLD)を取引中の方

・ゴールドとFXの相関性を狙ったトレード手法を知りたい方

本記事のテーマ

ゴールドと通貨ペアの関連性を知れば、2つの相関性を狙ったトレードで稼げる

<スキャル歴12年の専業_億トレーダーがお届けします>

海外FX会社のゴールド(GOLD・XAUUSD)は、ボラティリティが高くトレンドもはっきりしているため、CFD取引の中では人気の商品です。

ゴールドは、特定の通貨ペアと相関関係や逆相関関係があるので、それらの通貨ペアとの関連性を把握することで、有利に取引を進められます。

今回の記事では、ゴールド(金)の基本的な価格変動要因や、関連性がある通貨ペアや銘柄、相関関係を狙った具体的なトレード手法などを解説します。

FXのゴールドの基本情報

GOLDとXAUUSDの違い

ゴールド(GOLD)は、一般的に「XAU」と表記されて、FX取引(CFD取引)では「XAUUSD」として取引されます。

XAUUSDは、1オンス(31.1g)の金の米ドルに対する価格を表します。つまり、「1オンスの金が、どのくらいの米ドルで売買されているか」を示しています。

FX取引では、ゴールドはドル建てで取引されるため、「金と米ドルの相対的な価値変動」が取引の対象になります。そのため、海外FX業者のゴールドの上昇は「金価格の上昇&米ドルの下落」を意味します。

金価格の上昇で、FXのゴールドも上昇!

<GOLD先物 リアルタイムチャート:1時間足>

ゴールドの価格変動要因

ゴールド(金)の価格変動要因は、需要と供給のバランスに左右されます。主な需要源は宝石加工業、工業製品の材料、投資目的のETFなどです。供給源とは、鉱山からの採掘量や政府が所有する貯蔵ゴールドの放出量などです。

また、世界経済の不安定性や政治的な不安定要素がある場合には、投資家たちがゴールドを保有することでリスク回避を図ります。世界の経済情勢が不安定になると、ゴールドの価格は上昇する傾向があります。

主なゴールドの価格変動要因

1つ目は、地政学的リスクです。国際情勢の不安定化が進むと、ゴールドの価格は上昇する傾向にあります。たとえば、北朝鮮のミサイル発射などの国際的な事件が発生した場合、ゴールドの需要が高まります。

2つ目は、米国経済指標です。米国の経済指標によって、ゴールドの価格が変動する傾向があります。たとえば、米国のGDPが伸び悩んだ場合、金融政策の緩和が進む可能性があり、その場合にはゴールドの価格が上昇する傾向にあります。

3つ目は、中央銀行の動向です。各国の中央銀行がゴールドの買い付けを行ったり売り出したりする場合にも、ゴールドの価格に影響があります。たとえば、中央銀行が大量のゴールドを買い付けた場合、その需要増加によってゴールドの価格が上昇します。

地政学リスクには顕著に反応するよ!

米ドルと逆相関関係の理由

一般的に、ゴールド(金)の価格は、米ドルと逆相関関係にあるとされています。

これは、ゴールドが米ドル建てで取引されることにより、米ドルの価値が下落すると、相対的にゴールドの価値が上昇するためです。一方、米ドルの価値が上がると、ゴールド価格は下がります。

また、米ドルが世界的な基軸通貨であり、世界経済の中心であるため、米ドルに影響されることが多いことも関係しています。

米国債金利と関連性がある理由

米国債金利とゴールド(金)価格は、逆相関関係にあります。

米国債金利が上昇すると、投資家たちは債券市場に注目し、株式市場から資金を引き揚げます。すると、株価が下落することが予想されて、同時に米ドルが買われることが多くなります。

米ドルの需要が高まると、米ドル相場が押し上がります。ゴールド価格は、米ドルの価値が上がると下がり、米ドルの価値が下がると上がる傾向があります。そのため、米国債金利が上昇すると、ゴールドの需要が減少して価格が下落する傾向があります。

一方、米国債金利が低下すると、ゴールドの価格が上昇する傾向があります。これは、よりリスクの高い運用先に投資することが多くなるため、ゴールドの需要が増加するためです。

ゴールドを取引するなら、世界の経済ニュースは要チェックだね!

金相場のリスクオン・リスクオフ

金相場には、リスクオンとリスクオフの2つの状態があります。

リスクオンとは、投資家たちが、経済状況が良好で、株式市場が上昇すると予想されるときに、リスクを取って投資する状況を指します。

リスクオンの状況では、投資家たちは株式市場に注目し、株式市場が上昇するとともに、ゴールド価格は下落する傾向があります。一方、株価や原油価格は上昇します。

リスクオフとは、経済状況が不安定になり、株価が下落すると予想されるときに、投資家たちが安全な避難先として金を選択する状況を指します。

リスクオフの状況では、投資家たちは安全な避難先として金を選択し、ゴールド価格は上昇する傾向があります。

また、世界的な政治的な不安定要因や自然災害などが発生した場合にも、ゴールド価格は上昇します。これは、投資家たちが安全な避難先としてゴールドを選択する傾向があるからです。

中国の景気減速や米中貿易摩擦が加速した時も、リスクオフのムードになるよ!

FXのゴールドに相関性がある5つの通貨

ここからは、海外FX業者の取引銘柄のゴールド(GOLD・XAUUSD)と通貨ペアとの相関性についてご紹介します。

ゴールドに相関性がある代表的な通貨

ユーロ/米ドル(EURJPY):相関関係

豪ドル/米ドル(AUDUSD):相関関係

米ドル/スイスフラン(USDCHF):逆相関関係

米ドル/南アフリカランド(USDZAR):逆相関関係(例外あり)

ゴールドと米ドル(USD)

ゴールドと米ドル/円(USDJPY)の逆相関関係は、FX取引で最も有名なものの1つです。

一般的には、米ドルが上昇するとき(ドル高・円安でドル円が上昇)は、ゴールド価格は下落します。逆に米ドルが下落(ドル安・円高でドル円が下落)するときは、ゴールド価格が上昇するとされています。

この相関関係は、両者が世界的な金融市場における代表的なリスク回避資産であるため、相互に影響しあっているためです。

ゴールド取引にドル円チャートは必須!

ゴールドとユーロ(EUR)

ゴールドとユーロ/ドル(EURJPY)は、順相関関係にあります。

ゴールド価格が上がるときは、通常、ユーロ相場も上昇する傾向があります。これは、ユーロ圏の経済状況が良好である、という印象が投資家に与えられるためです。

また、ユーロ高になると、ユーロ圏からの需要が高まり、それに伴ってゴールド価格が上がるという相関性もあります。

ユーロキャリートレードとは?

FXトレードには、ユーロキャリートレードという戦略があります。

ユーロキャリートレードとは、低金利通貨である日本円やスイスフランを借り入れし、その資金を高金利通貨であるユーロに投資することで利益を得る戦略です。

この戦略においても、ゴールド価格の上昇に伴い、ユーロ高になることも考慮する必要があります。

ゴールドを取引するなら、「ドル円」と「ユーロドル」は押さえておこう!

ゴールドと豪ドル(AUD)

ゴールドと豪ドル/米ドル(AUDUSD)は、順相関関係にあります。

豪ドルは、豊富な天然資源がある国であるオーストラリアの経済に密接に関連しています。そのため、ゴールド価格が上がると、オーストラリアの経済状況が良好であるという印象が投資家に与えられるため、豪ドル相場も上昇する傾向があります。

また、ゴールドと豪ドルの相関性には、オーストラリアが主要な金の産出国であるため非常に強い点にも注目が必要です。

オーストラリアは鉱物資源が豊富な国であり、豪ドルは鉱物資源価格の変動によって影響を受けるため、ゴールドとの相関性が高くなります。これは、鉱物資源価格が上昇すると、オーストラリアの経済が好調になり、豪ドルの需要が高まるためです。

金相場と豪ドル相場は比例するよ!

ゴールドとスイスフラン(CHF)

ゴールドと米ドル/スイスフラン(USDCHF)は、逆相関関係にあります。

永世中立国として知られるスイスの自国通貨スイスフランは、ゴールドと同じく安全資産であるのが特徴です。

また、スイスは通貨の40%相当分の金を保有しており、ゴールド価格の上昇は保有資産の価値向上につながり、スイスフランの買い材料になります。

そのため、ゴールドとスイスフランは深く関係しており、米ドル/スイスフランの通貨ペアでは逆相関の関係になります。

ゴールドと南アフリカランド(ZAR)

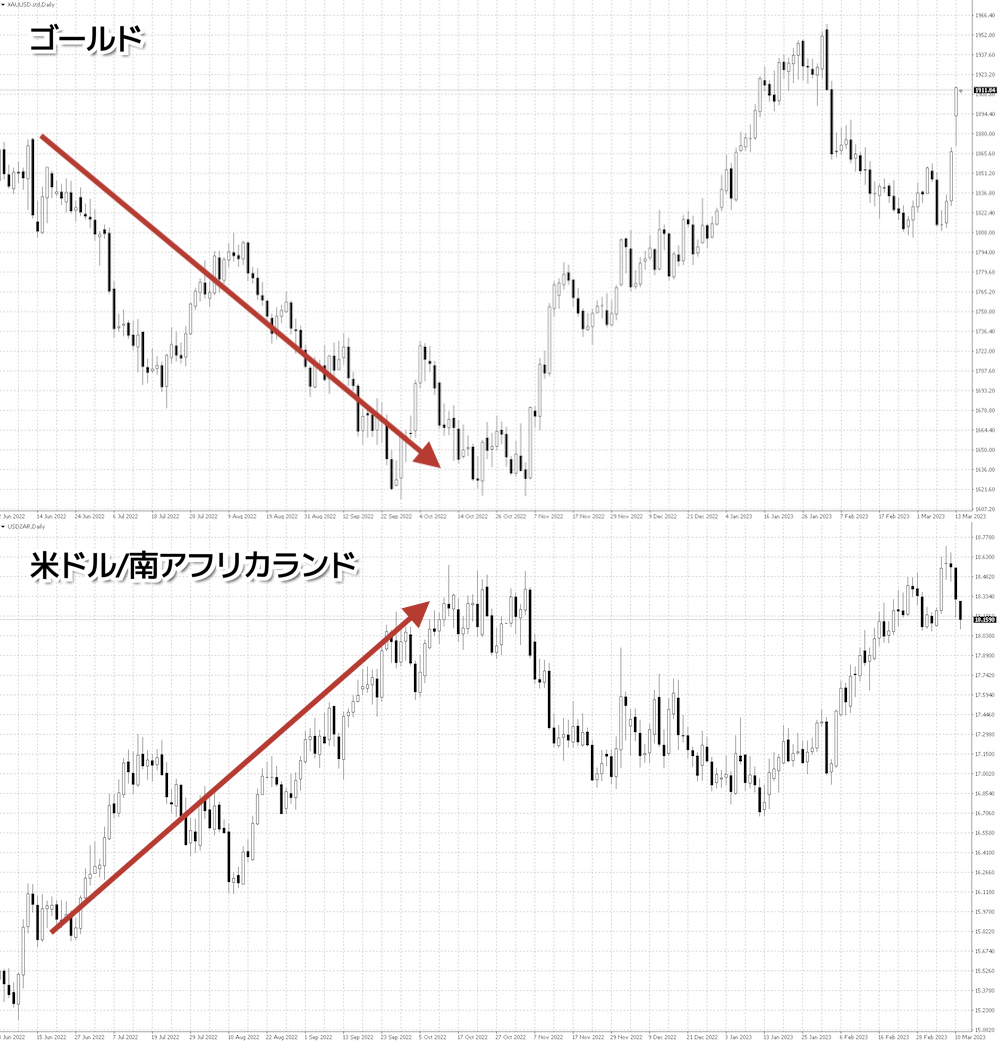

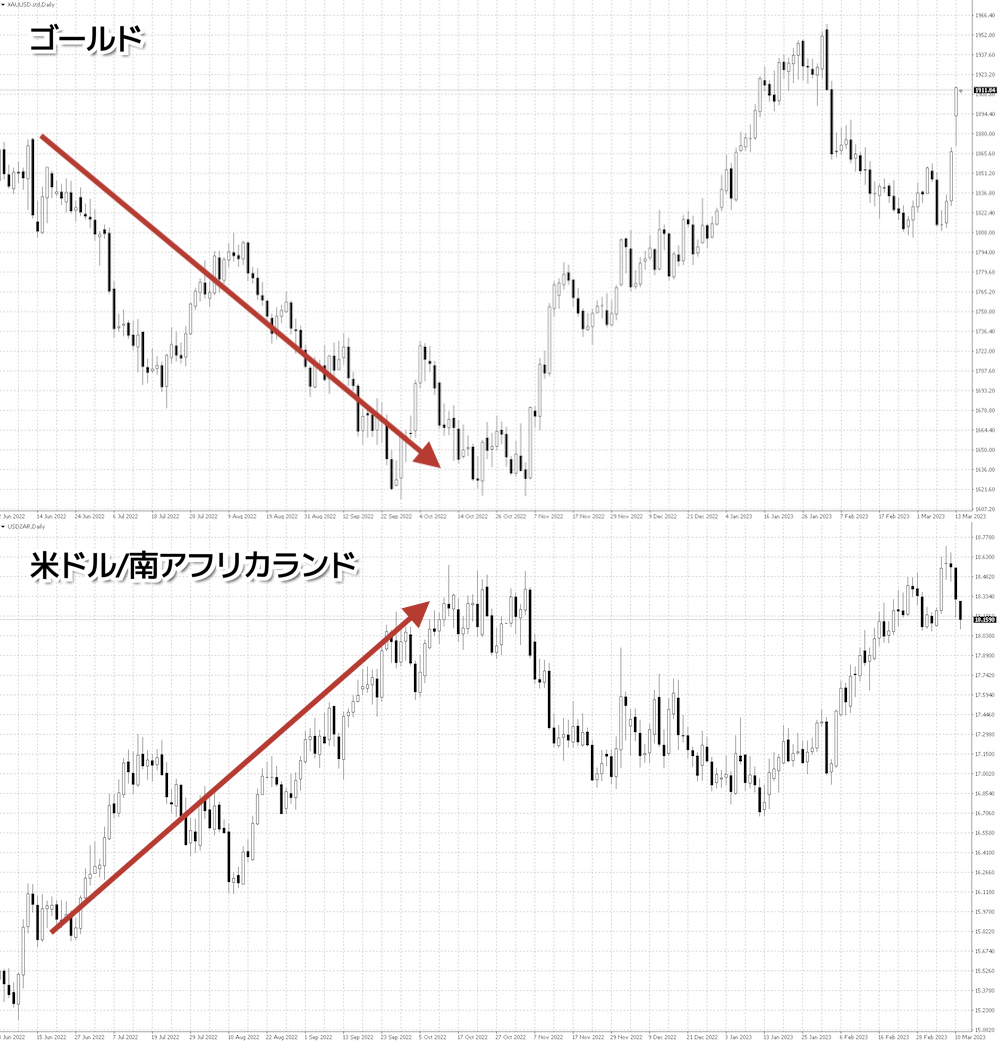

ゴールドと南アフリカランドは相関関係にあるので、理論的にゴールドと米ドル/南アフリカランド(USDZAR)は逆相関関係になります。

南アフリカは、世界でも有数の金をはじめとする貴金属の産出国です。そのため、ゴールド価格が上昇すると南アフリカランドも上昇する傾向があります。

しかし、ゴールドは米ドルと逆相関関係です。そのため、米ドル/南アフリカランド(USDZAR)が上昇するとき(米ドル高・南アフリカランド安)、ゴールド価格は下落し、逆の場合はゴールド価格が上昇する傾向があります。

FXのゴールドの相関性トレード手法5選

ゴールドの相関性トレード手法5選

・ユーロとの正相関関係を使った手法

・豪ドル(各種鉱石と順相関)との順相関関係を使った手法

・新興国通貨との逆相関関係を使った手法

・原油相場との相関性を使った手法

ゴールドとドル円の相関係数を使った手法

相関係数とは、通貨ペアの相関関係を表す数値で、「-1から1の範囲で示され、1に近いほど正(順)の相関関係にあり、-1に近いほど負(逆)の相関関係、0に近いほど相関がない」ことを示します。

TradingView(トレーディングビュー)のチャートでは、相関係数がインジケーターとして備わっています。MT4/MT5でも、無料のインジケーターをダウンロードすることで表示可能です。

ゴールドとドル円の場合は逆相関関係にあるので、相関係数が「-1」に近づくほどその傾向が強くなります。

この相関係数を利用し、ゴールドの上昇局面でゴールドはロング、ドル円はショートといったヘッジ的なトレードが可能です。

また、トレード戦略の再確認や利益確定や損切りにも利用できます。

ゴールドとユーロの正相関関係を使った手法

ゴールドとユーロは、正の相関関係が強い傾向にあります。

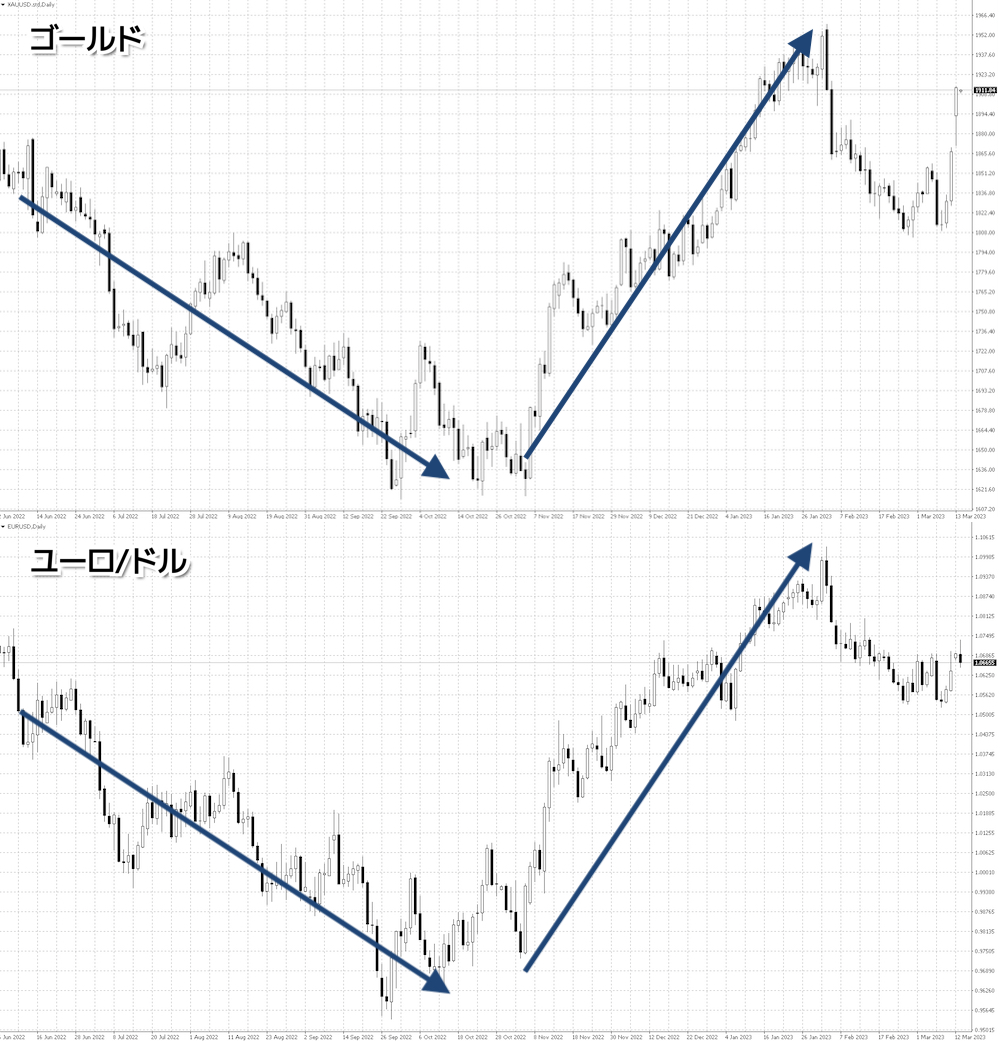

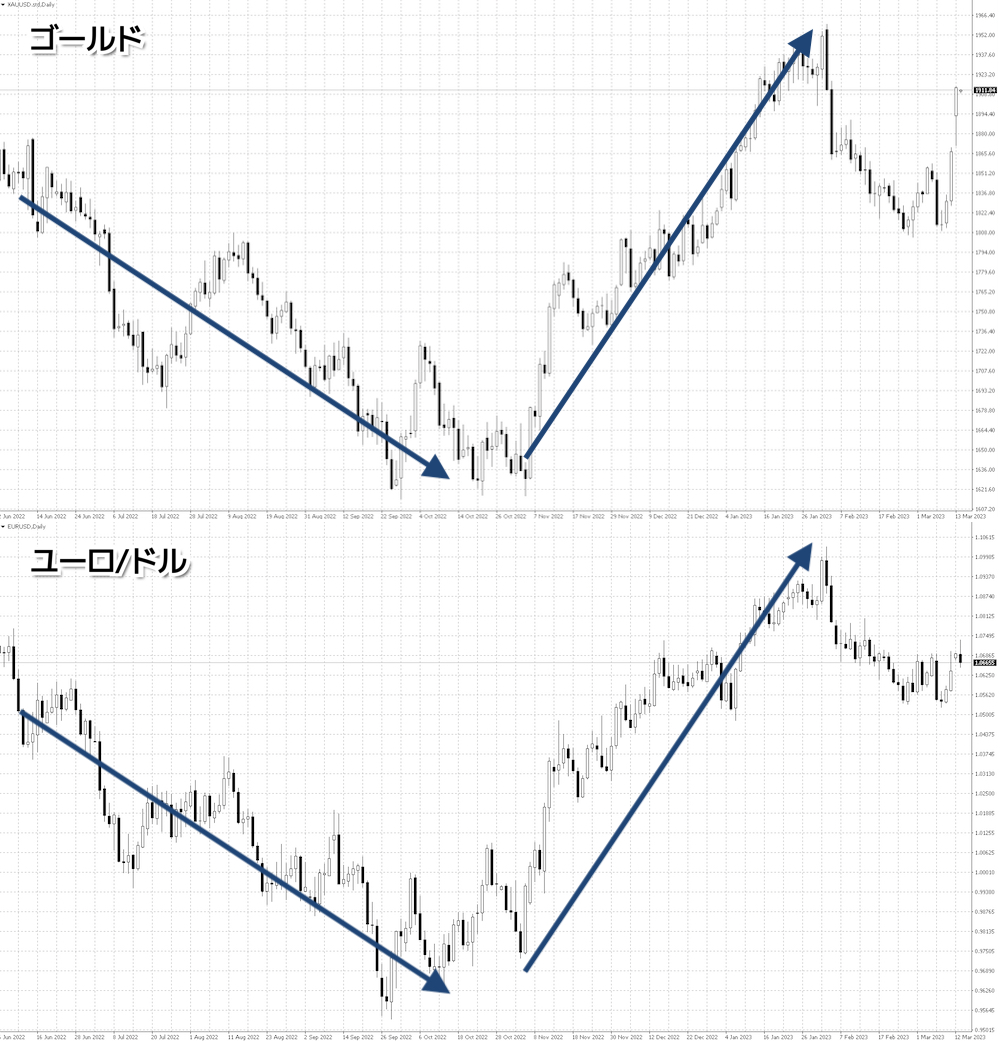

直近では、ゴールドとユーロ/ドル(EURUSD)との順相関関係が強まっています。チャートを見比べると、その様子は一目瞭然です。

以下のチャートは、2022年7月〜2023年3月までのゴールドとユーロ/ドルの日足チャートです。

下降トレンドから上昇トレンドに転換したタイミングも同じなのが分かります。

そのため、ユーロ/ドルの動向は、ゴールドを取引する際の先行指標的な役割を果たしてくれるだけでなく、トレード戦略の再確認に利用できます。

ゴールドと豪ドル(各種鉱石と順相関)の順相関関係を使った手法

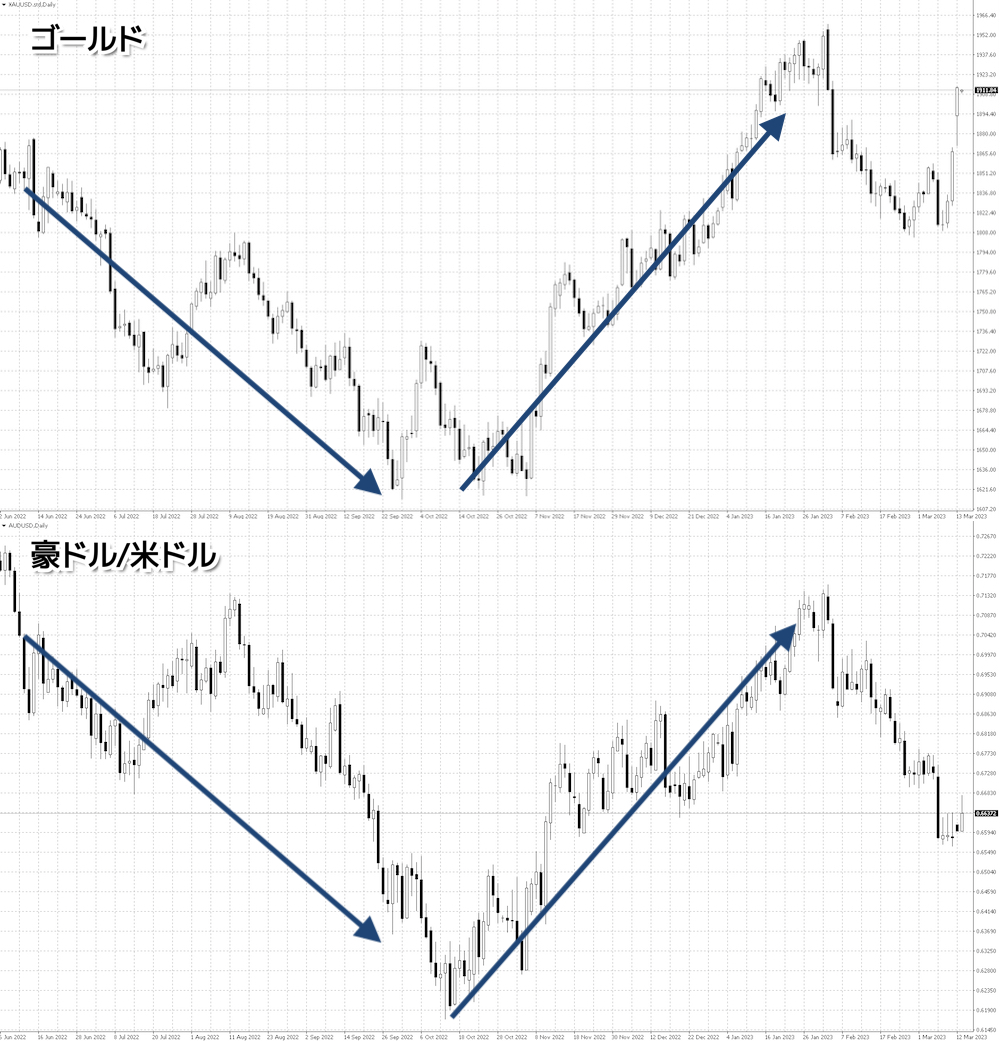

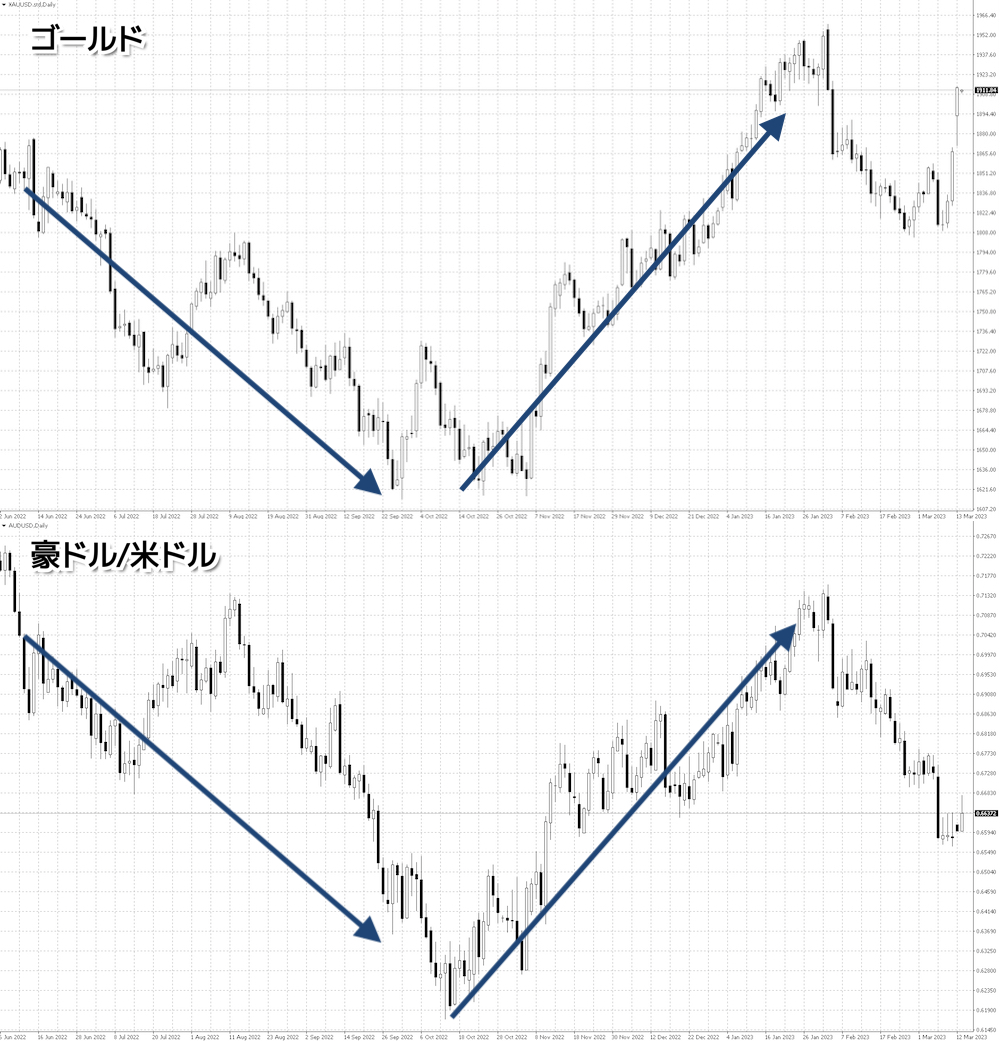

オーストラリアの国内総生産(GDP)の大部分が鉄鉱石や金属、鉱物の輸出で占められていることから、豪ドルはゴールドは強い順相関関係にあります。

特に相関関係が強いのは、豪ドル/円(AUDJPY)よりも豪ドル/米ドル(AUDUSD)の方です。

このように、ゴールドと米ドルが逆相関関係なことも相まって、ゴールドと豪ドル/米ドルは同じ方向に動きやすい傾向があります。

そのため、ゴールドをトレードする際には豪ドル/米ドルのトレンドが非常に参考になります。

ゴールドと「ユーロドル」&「豪ドル米ドル」はきれいな正相関関係!

ゴールドと新興国通貨との逆相関関係を使った手法

数ある新興国通貨の中でも、金の産出国であり資源国通貨としての一面を持つ南アフリカランドはゴールドと強い相関関係にあり、関係性を活かしたトレードが可能です。

具体的には、ゴールドと米ドル/南アフリカランド(USD/ZAR)は逆相関関係にあるので、米ドル/南アフリカランドが上昇すればゴールドの「売り材料」、逆の場合だとゴールドの「買い材料」として使えます。

直近でこそ、順相関関係に近い動きを見せていますが、それまではきれいな逆相関関係であるのが分かります。

ただし、南アフリカランドは新興国通貨特有の流動性の低さも併せ持つため、急激な値動きには注意が必要です。

ゴールドと原油相場の相関性を使った手法

ゴールドと原油価格は、直接的なつながりはないものの、どちらも米ドルの影響を大きく受けるため相関性のある値動きを見せます。

ドル安局面では、市場に対する不安感から安全資産であるゴールドが買われるのが一般的です。また、同時に米ドル建てで決済される原油も割安感から買われる傾向があります。

そのため、米ドル安はゴールド高・原油高、米ドル高はゴールド安・原油安といった具合に、ゴールドと原油価格が順相関関係のような値動きにあります。

ただ、直近ではアメリカのシェールガス・オイル開発の影響や、石油需要が減少している影響で、世界の石油の需給バランスが崩れ、金との相関関係も変化を見せています。

以下のチャートは、2022年7月から2023年3月までのゴールドとWTI原油の日足チャートです。

順相関関係から逆相関関係に変わってきているのが分かります。ゴールドをトレードする際には、原油相場の動きにも注目してみましょう。

ゴールド取引に慣れれば、他のCFD取引にもスムーズに移行できるよ!

FXのゴールドで注目すべき3つの経済指標

ゴールド取引で重要な3つの経済指標

・CFTC建玉明細

・FOMC議事録

米雇用統計

米雇用統計とは、アメリカの雇用市場の状況を示す重要指標です。

失業率や業種別の雇用者数、週平均労働時間、平均時給などが米国労働省から毎月第一金曜日に発表されます。

雇用情勢は、アメリカのGDPの約7割を占める個人消費に直結するため、米ドルをはじめとした世界各国の為替相場が指標の内容次第で大きく動くことがあります。

もちろん、米ドルと逆相関関係にあるゴールドも例外ではありません。

米雇用統計が事前の予想より悪ければ、景気後退が懸念されてリスクオフの展開になり、安全資産であるゴールドは買われます。

逆に米雇用統計が良ければ、リスクオンの展開となり、株や暗号資産が買われてゴールドは下落する傾向があります。

そのため米雇用統計は、ゴールドを取引する際には必ずチェックしておきたい指標といえるでしょう。

スキャルパーなら毎月第一金曜日の米雇用統計の発表は必ずチェックしよう!

CFTC建玉明細

CFTC建玉明細とは、アメリカ商品先物取引委員会(CFTC)が公表する、大口取引者(ヘッジファンドや投資家など)の金や銀などの商品先物取引におけるポジション(保有量)動向を示したレポートです。

CFTC建玉明細は、大口取引者たちが市場にどのような立場で参加しているかを示すものであり、市場参加者の意向を読み取る指標として、ゴールド取引においても重要視されています。

つまり、ゴールドに対する大口の注文が「買い」に偏っているのか、それとも「売り」に偏っているのかを確認することによって、実際の売買の判断材料になります。

FOMC議事録

FOMC(Federal Open Market Committee)は、アメリカ連邦準備制度理事会が開催する金融政策に関する会議で、アメリカ経済を左右する経済政策の決定を行います。

FOMCで発表される政策金利の変更や、経済見通しの修正などは市場に大きなインパクトを与えるので注意が必要です。

ゴールド取引においても、FOMC会議は重要な経済指標で、会議の結果によって米ドル相場が大きく動くため、ドルと逆相関関係のゴールドの値動きにも影響が出てきます。

特に、利上げが予想される場合は、米ドルが買われるためゴールド価格が下落し、利下げが予想される場合には、米ドルが売られるためゴールド価格が上昇する傾向が顕著に現れます。

ファンダメンタルズ分析とテクニカル分析を組み合わせれば勝率もアップ!

FXでゴールドを取引する際の3つのポイント

ゴールド取引の3つのポイント

・シンメトリカルトライアングルを活用

・デイトレードではNY市場の閉場を意識

レンジ相場では分析をシンプルに

ボラティリティが高いゴールドでも、小幅なレンジを形成して価格が推移することがあります。

レンジ相場ではトレンド相場と異なり、通貨ペアとの相関性を用いたトレード手法が有効的ではありません。

そのため、ゴールドはレンジ相場では、シンプルな分析およびトレードが必要になります。

オシレーター系とトレンド系の1つずつがおすすめ!

シンメトリカルトライアングルを活用

シンメトリカルトライアングルに代表される三角持ち合いの形成は、ゴールド取引にとっての大きなチャンスです。

もともとボラティリティが高いゴールドは、一度トレンドが発生すると継続しやすい傾向があります。そのため、三角持ち合いのブレイクは絶好のエントリーポイントになります。

また、ゴールドは、1分足や5分足の三角持ち合いのブレイクであってもある程度の値幅が出るので、超短期の最大レバレッジのスキャルピングもおすすめです。

デイトレードではNY市場の閉場を意識

ゴールドの値動きが最も活発になるのは、日本時間の21:00〜6:00のNY時間です。

たとえ東京時間やロンドン時間がレンジ相場だったとしても、NY時間に200pips以上の値動きを見せることも珍しくはありません。

ただし、そうした活発な値動きもNY市場の閉場までです。NY市場が閉場した6:00以降は、一気にボラティリティが低下&スプレッドが広がる傾向があるので注意しましょう。

FXのゴールドのおすすめトレード手法4選【テクニカル分析編】

ゴールドのおすすめトレード手法4選

・水平線やチャネルラインでの反発を狙う手法

・反転のプライスアクションを狙う手法

・移動平均線のクロスオーバーを狙う手法

トレンドの押し目買いor戻り売りを狙う手法

ゴールドは、トレンドが発生すると継続しやすい傾向があります。

そのため、ゴールドではトレンドの初動を捉えられなかった場合も、短期足での押し目・戻りを狙うトレードが可能です。

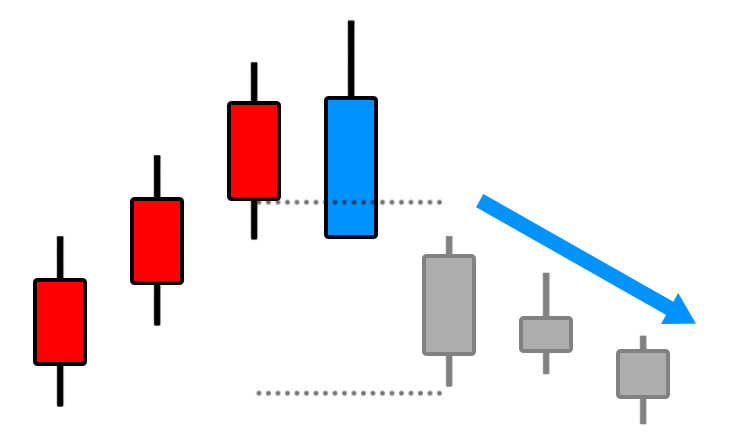

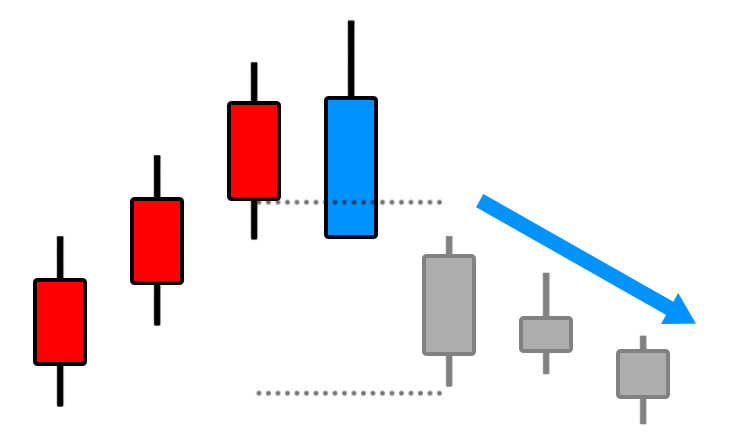

たとえば以下のチャートのように、1時間足での下降トレンドが発生したとします。

このような急激な下落局面において、1時間足でエントリーするのは至難の業です。ただし、もう少し短い時間足で見ていくと戻り売りのポイントが見つかります。

5分足ではしっかりと戻りが確認されます。

こうした戻りや押し目を、上ヒゲ・下ヒゲ、レジスタンス・サポートラインを根拠にして狙っていきましょう。

水平線やチャネルラインでの反発を狙う手法

ゴールドは、直近の高値・安値、レジスタンス・サポートラインなどの重要な水平線に反応しやすい傾向があります。

こうしたポイントでの反応取りは、ゴールドの効果的なトレード手法です。

上のチャートはゴールドの4時間足ですが、直近高値ラインでの反発が何度かあったのち、ブレイク後に高値ラインがサポートラインとして機能しているのが分かります。

こうした売りと買い両方の反発を、下位足で拾っていきます。

特に上のチャートのように、レジスタンスラインがサポートラインに変わる「レジサポ転換」は、ゴールド取引では大きなエントリーチャンスです。

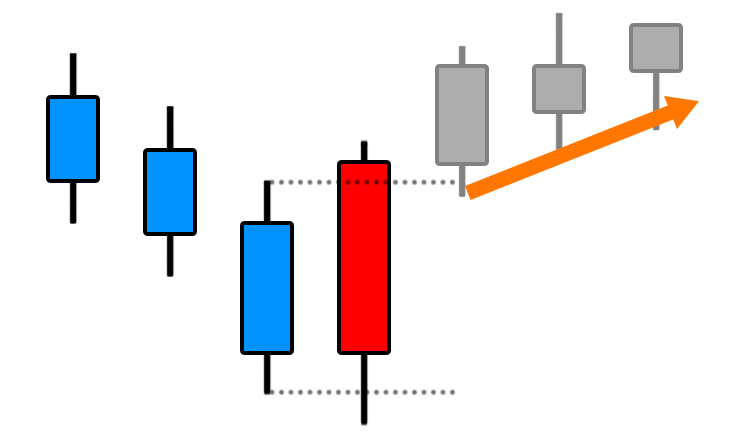

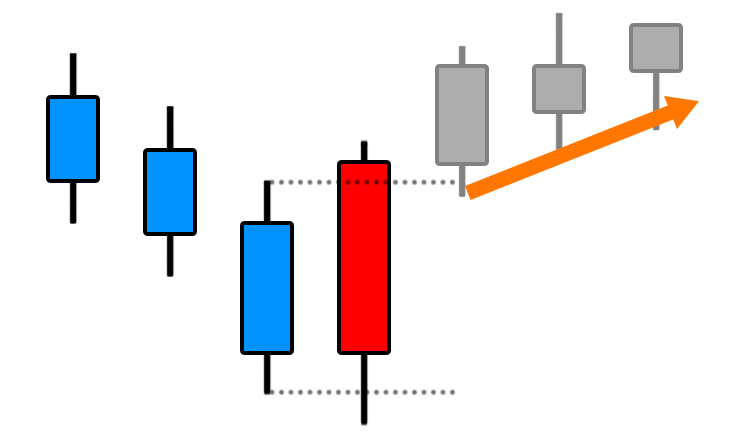

反転のプライスアクションを狙う手法

高いボラティリティが特徴のゴールドは、超短期のスキャルピング向きでもあります。

ゴールドのスキャルピングでおすすめなのが、反転のプライスアクションを狙ったスキャルピングです。プライスアクションとは、ローソク足の形や並びから値動きを予測するテクニカル分析を指します。

反転のプライスアクションで代表的なのが「リバーサル」です。

リバーサルには強気(買い)と弱気(売り)の2種類があり、強気のリバーサルは、安値を更新後、直前のローソク足の実体部分を上回る終値でローソク足が確定する動きのことを指します。

一方、弱気のリバーサルは、高値を更新後、直前のローソク足の実体部分を下回る終値でローソク足が確定する動きのことを指します。

ゴールド取引では、この2種類のリバーサルと、直近の高値・安値やサポート・レジスタンスなどの反転が予想されるポイントを組み合わせてエントリーすることで、より優位性の高いトレードが可能です。

移動平均線のクロスオーバーを狙う手法

ボラティリティが高く、トレンドが出やすいゴールドは、移動平均線のクロスオーバー(ゴールデンクロス・デッドクロス)を狙ったトレードとの相性も良いといえます。

このようにシンプルな移動平均線のクロスオーバーでも十分な利幅を狙えます。

RSIとの組み合わせもおすすめ

相場が買われすぎか、売られすぎなのかを示すRSI(Relative Strength Index)との組み合わせもおすすめです。

RSIの数値は0〜100%で表され、70%以上が買われすぎ、30%以下が売られすぎと判断されます。

上のチャートでは、直近高値手前でRSIの買われすぎのサインが出ており、反応取りのトレードや、反転を狙った逆張りの絶好のエントリーポイントとなっているのが分かります。

FXのゴールドの相関性トレード手法 まとめ

今回の記事では、ゴールドと様々な通貨ペアの関連性、それぞれの通貨ペアとの相関性を狙ったトレード手法を解説しました。

しかし、相関性は世界経済の情勢にその時々で変化して、傾向が弱まることがあります。かつては「有事の円」といわれましたが、現在ではリスクオフの円買いは通用しません。

そのため、FXのゴールド取引は「通貨ペアとの相関性×FXで培ったテクニカル分析のトレード技術」を活用して進めるのが有効です。その際は、海外FX会社の口座開設ボーナスや入金ボーナスも積極的に利用しましょう。

また、ゴールドは、ハイリスク・ハイリターンとして有名なポンド/円(GBPJPY)よりもボラティリティが高いので、取引は「ゴールド専用の追加口座」で行うのがおすすめです。