・エントリーの最適なタイミングを見極めたい

・エントリーポイントを知るインジケータや指標を知りたい

本記事のテーマ

FXのエントリーポイントの見極めは「順張り」が基本

<スキャル歴12年の専業_億トレーダーがお届け>

FXトレードで安定して勝つためには、正しいポイントエントリーを見極めることが重要です。エントリーポイントされ間違えなければ、あとは確実に利益を上げられます。

しかし、「エントリーのタイミングが上手くいかない」「エントリーポイントが分からない」という悩みを抱えたトレーダーの方も少なくありません。

そこで今回は、トレンドに応じた「知っておくべきエントリーポイントの一覧」を紹介し、その判断に使えるチャートパターンやインジケーターについて解説していきます。

■ 音声で聴く『FXのエントリーポイントの見極め方&タイミング』6:59

FXのエントリーポイントとは?

FXのエントリーポイントとは、新規に注文を出すタイミングのことです。買いで新規の注文を出すことを「買いエントリー/ロング」、売りで新規の注文を出すことを「売りエントリー/ショート」といいます。

株の世界で「買いは技術。売りは芸術。」という格言がありますが、FXでは「買い=新規注文」を指し、エントリーポイントを見つける能力が最も大切な技術となります。

最適なエントリーポイントを見つける力があればFXで稼げる!

利益が出たら秒単位で素早く決済するスキャルピングにおいては、エントリーポイントが正しければ負けることはほぼありません。

では、インジケーターやラインなどを活用して相場分析を行いながら、どうすれば良いエントリーポイントを見つけられるか検証してみましょう。

FXでおすすめのエントリーポイントの見極め9選

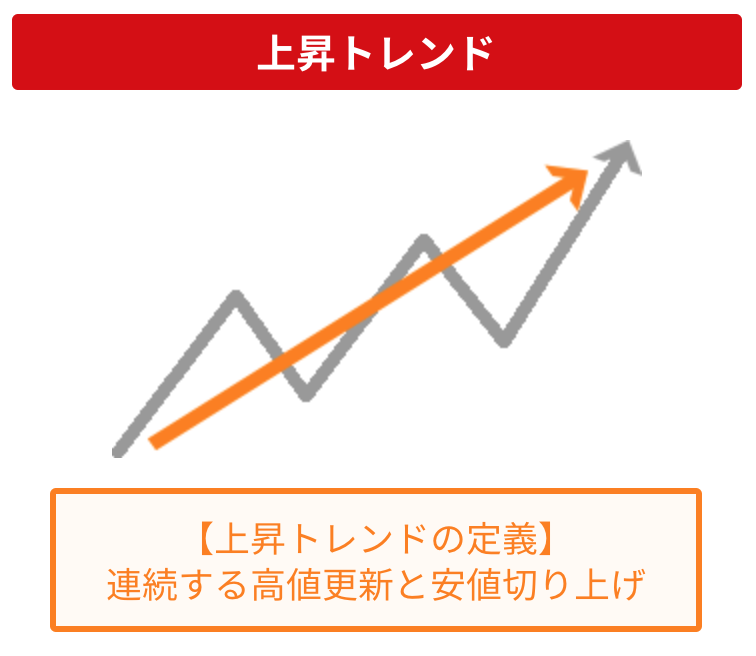

上昇トレンド

上昇トレンドとは、右肩上がりに上昇していく相場を指します。もちろん上昇トレンドといっても一直線に上昇することはなく、下落する局面もあります。

上昇と下落を繰り返しながらも、安値を切上げ高値を更新するような値動きが見られるのが上昇トレンドの特徴です。当然、エントリーの方向は買いに優位性があります。

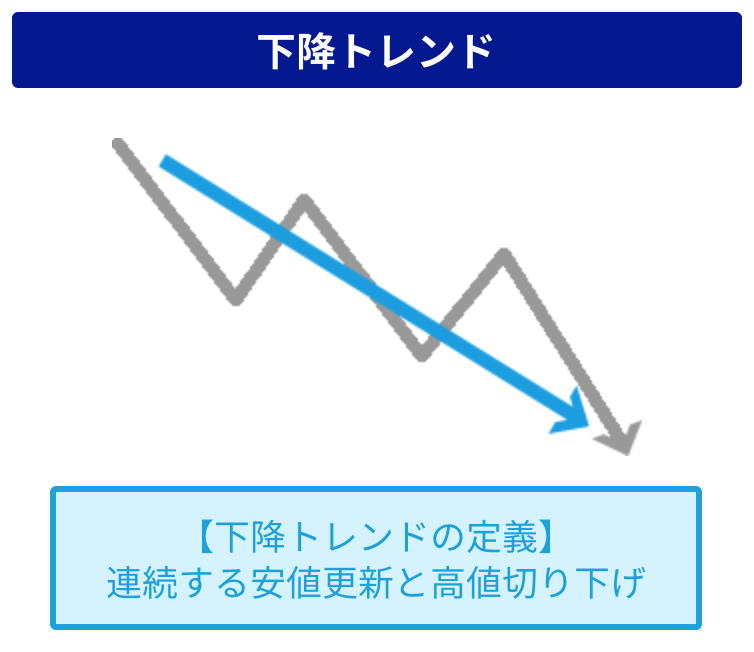

下降トレンド

下降トレンドでは、右下がりのチャートが形成され、高値を切下げ、安値を更新しながらレートが下がっていくような相場環境が見られます。

下降トレンドも波打つように下落しますが、上昇トレンドに比べて一気に下落する傾向があります。もちろん、売りでエントリーを仕掛けるのがセオリーです。

押し目買い

押し目買いとは、上昇トレンドの一時的な下落で買い注文を行うことです。前述したように、上昇トレンドといっても一直線に上昇することは珍しく、多くの場合は利益確定の売りなどから一時的な下落が見られます。

一時的な下落は多くのトレーダーがエントリーを狙っているポイントで、買いが入りやすいポイントです。エントリーポイントと損切りポイントを近くに設定できるため、リスクリワード比を高められるメリットがあります。

戻り売り

戻り売りとは、下降トレンドにおいて、一時的に上昇したポイントで売り注文を行うことです。下降トレンドの中でも、利益確定の決済などから一時的に上昇するポイント(戻り目)があり、そこを狙って売りエントリーを仕掛けるのがセオリーです。

押し目買い同様に、戻り売りでもエントリーポイントと損切りポイントを近くに設定できるため、リスクリワード比を高められます。

水平線の反発とブレイクアウト

水平線付近は大きなエントリーチャンスとなります。というのも、水平線付近の値動きを見れば、次にどのように値動きするのかが分かるからです。

水平線付近で流れが変わることが多い!

もし、水平線付近で反発すれば、逆張りの要領でエントリーを仕掛けます。例えば、上昇している時に、水平線がレジスタンスとして機能した際は、売りを仕掛けるのが鉄則です。

反対に水平線をブレイクアウトすれば、トレンドフォローの要領で、順張りを行うのが鉄則です。例えば上昇している時は、それまでレジスタンスとして機能していた水平線を上抜けたら、買いを仕掛けます。

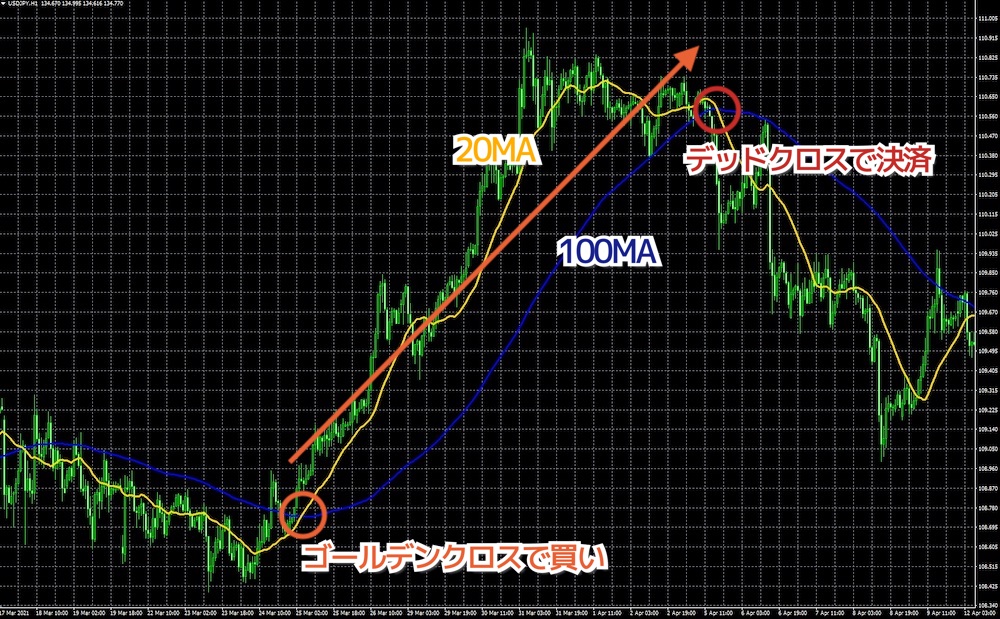

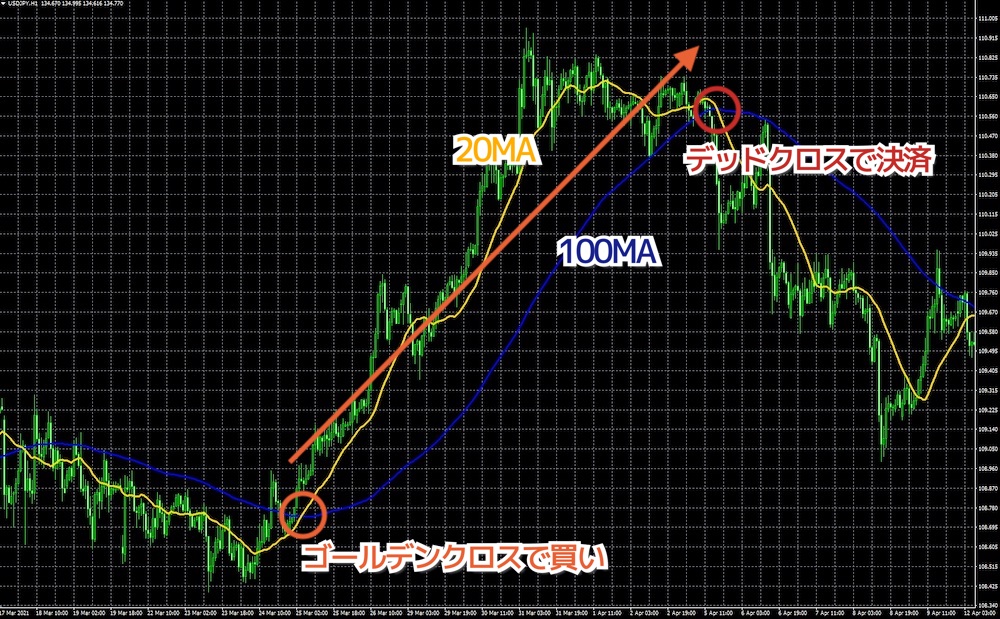

ゴールデンクロス/デッドクロス

移動平均線を使う手法で注目したいポイントが、ゴールデンクロスとデッドクロスです。ゴールデンクロスは短期の移動平均線が長期の移動平均線を上抜けすることで、相場が上昇トレンドへ転換することを示唆します。

反対にデッドクロスは、短期の移動平均線が長期の移動平均線を下抜けすることで、相場が下降トレンドに転換することを示唆します。

注目度が高いサインですが、あまり使用されない設定値を用いても意味がありません。20MA、75MA、100MA、200MAなど、多くのトレーダーが使用する数値に設定しておきましょう。

大衆心理を読み取ることが大切!

ダイバージェンス

RSIやMACDなど、オシレーター系のテクニカル指標を使用する際に注目したいエントリーサインがダイバージェンスです。

ダイバージェンスはテクニカル指標と為替レートが逆行する現象のことで、「もうすぐトレンド転換しますよ」というサインと捉えてもらうと良いでしょう。エントリーは、それまでのトレンドとは反対方向に行う逆張りが有効になります。

トレンドが弱まってきていると考えれば良いんだね!

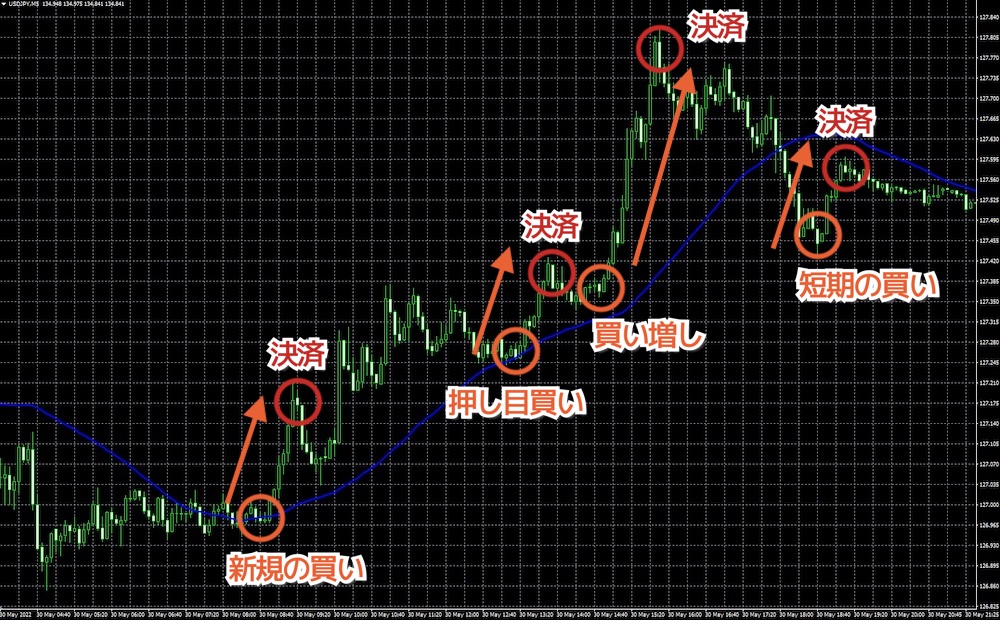

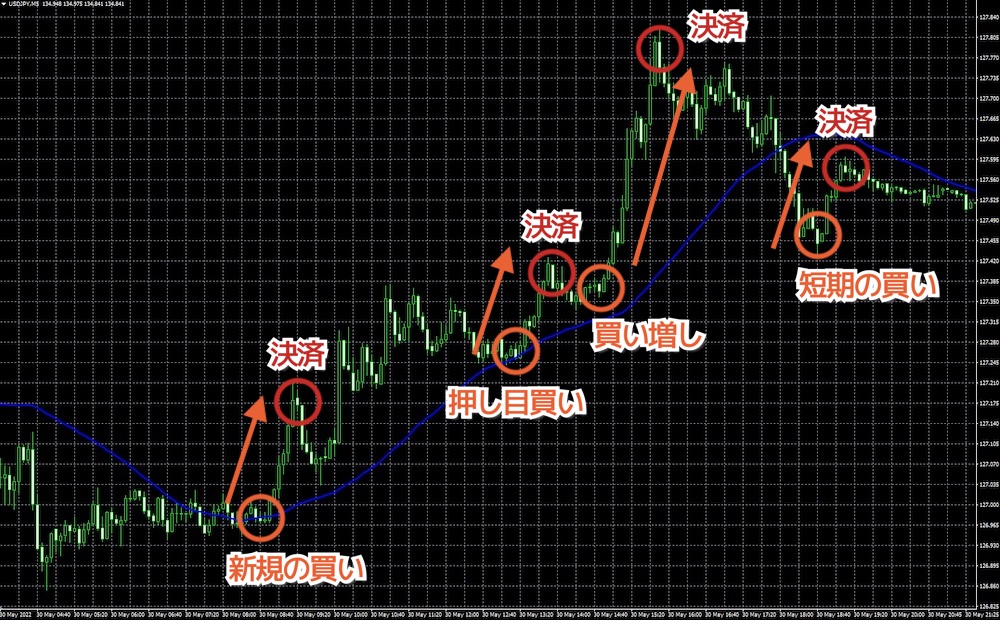

グランビルの法則

グランビルの法則は、移動平均線とチャートの位置関係の変化から、エントリーのタイミングを計る手法として利用できます。

ローソク足が移動平均線を抜けたポイントでは、トレンド転換のサインとして新規の買い(or新規の売り)、トレンド発生後に移動平均線を一時的にタッチしたポイントでは、押し目買い(or戻り売り)や買い増し(or売り乗せ)、移動平均線と大きく乖離したポイントでは、短期の買い(or短期の売り)となります。

ダウ理論

ダウ理論とは、「トレンドは明確な転換シグナルが発生するまで継続する」という考え方です。チャート分析の王道であり、6つの基本原則がありますが、6つとも上記の考え方で裏打ちされています。

ダウ理論では、トレンドの発生を確認した後、転換シグナルが出現するまでトレンド方向に沿ったエントリーでトレードを進めます。ダウ理論のおける上昇トレンドと下降トレンドの定義は下記の通りです。

ダウ理論を用いてトレードする際は、トレンド発生とトレンド転換サインを正確に把握することを心がけましょう。

FXの最適なエントリーポイントの5つの見つけ方

トレンド感を重視する

エントリーポイントを見つける簡単な方法が「トレンドを見極める」というものです。

トレンドの方向性や強弱をつかんで順張りすれば、多少タイミングが甘くても、トレンドの力によって利益になる可能性が高まります。

チャートのように、移動平均線でパーフェクトオーダーが出現している時は、強いトレンドが発生しているサインです。

移動平均線以外にも、トレンド系の指標・オシレーター系の指標・水平線・トレンドラインなどによって、トレンドの方向性や強さを見極められます。

チャート上のサインを見つけよう!

細かいエントリータイミングを見つけるためには、まずは順張りに徹することを意識しましょう。

なお、日足レベルの大きなトレンドの流れを把握するためには、ファンダメンタルズ分析も忘れずにチェックしてください。

サポ・レジラインを把握する

FXトレードでは、サポートラインやレジスタンスラインを意識することが欠かせません。特にエントリータイミングに関しては、サポレジの転換を強く意識しましょう。

例えば、上昇トレンド中であれば、レジスタンスラインを上方向にブレイクすると、今度はそのラインがサポートラインとして機能します。

視覚的にも分かりやすいサポレジは初心者にも理解しやすい

一方、下落トレンドライン中にサポートラインを下方向にブレイクすると、今度はそのラインがレジスタンスラインとして機能します。

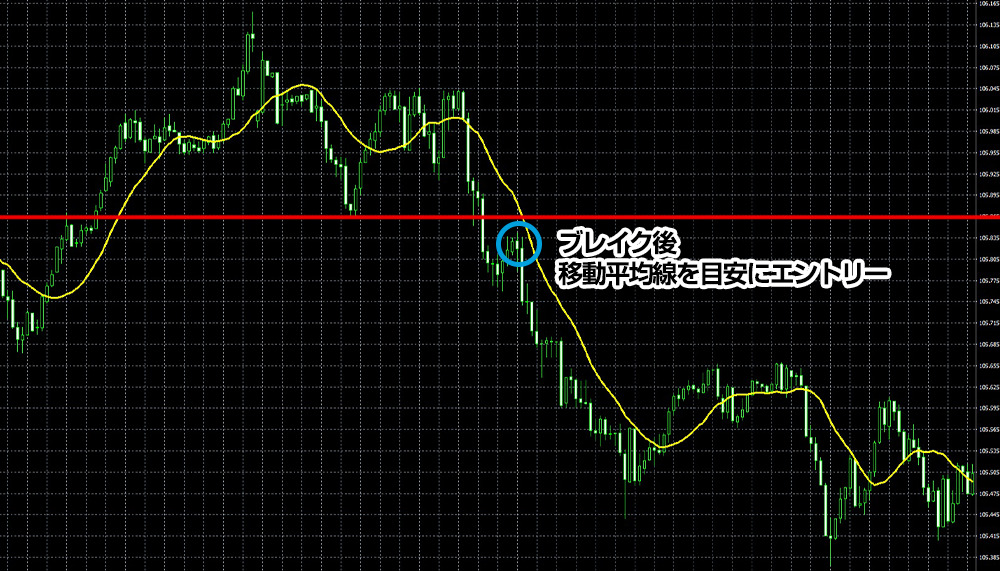

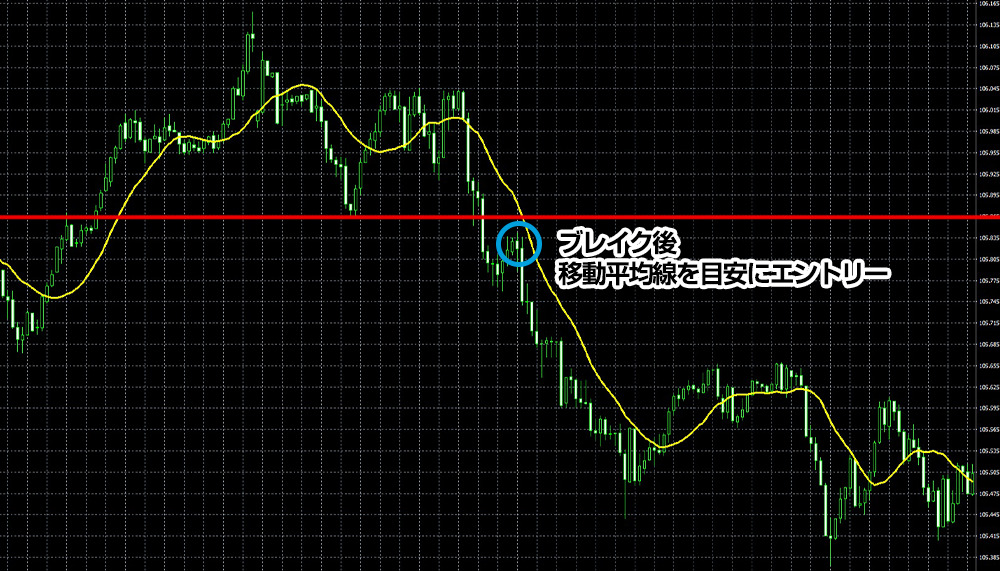

ブレイク後は、ブレイクした方向に値動きすると多くのトレーダーが意識するため、ブレイク後の力を利用すればエントリータイミングを予測しやすくなります。

ブレイク後の力を利用する場合、エントリーポイントは2パターンです。チャートでそれぞれのタイミングを確認してましょう。

エントリーポイントの2つのパターン

②値戻しがあったポイントでエントリー

①の場合はダマシが発生することがあるため、一般的には②の方が好まれる傾向にあります。

②の場合、特にレジスタンスラインをブレイク後、サポートラインに転換した価格帯まで下落したら、押し目買いのエントリータイミングとなります。

移動平均線を常に意識する

移動平均線は多くのトレーダーが強く意識する指標のため、エントリーのタイミングが分からない方は積極的に参考にしましょう。

ローソク足と移動平均線はくっついたり離れたりする性質があり、このことは先程の「おすすめのエントリーポイント8選」で紹介したグランビルの法則でも定義づけられています。

グランビルの法則では、ローソク足・移動平均線の位置関係から、「新規の買い・新規の売り」「押し目買い・戻り売り」「買い増し・売り乗せ」「短期の買い・短期の売り」に分かれます。

どれも実戦で使えるチャートパターンだから覚えておこう!

グランビルの法則には、8種類のエントリータイミングがあり、特に「②押し目買い」「③買い増し」「②戻り売り」「③売り乗せ」は、エントリーを予測しやすいタイミングです。

タイミングが早い・遅いと悩んでいる方は、まずはグランビルの法則を根拠にしてOK!

このように移動平均線とローソク足の位置関係を意識すると、トレンドの方向性・トレンドの流れを把握できます。

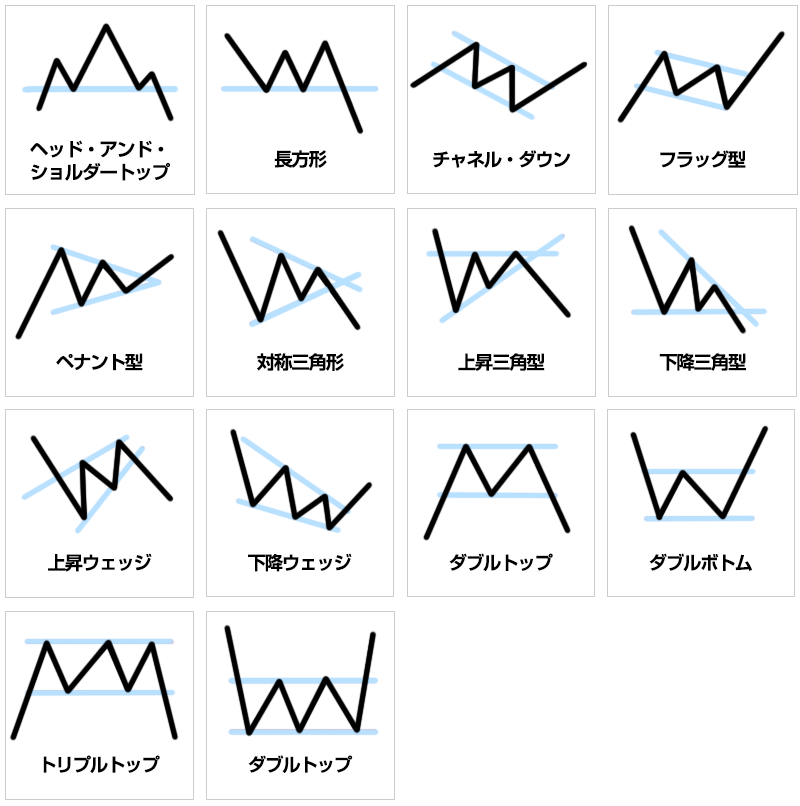

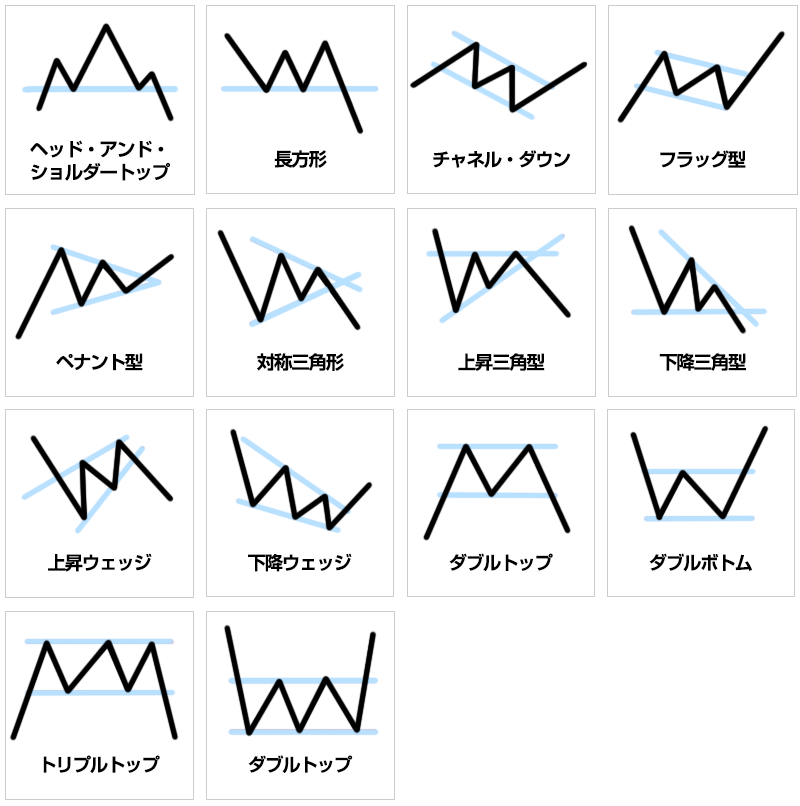

チャートパターンを覚える

チャートパターンを知ることも、エントリーのタイミングを予測する上で重要になります。なぜなら、チャートパターンを覚えれば、値動きが発生しやすいタイミングが把握できるからです。

チャートパターンにはエントリーポイントを示す情報だらけ!

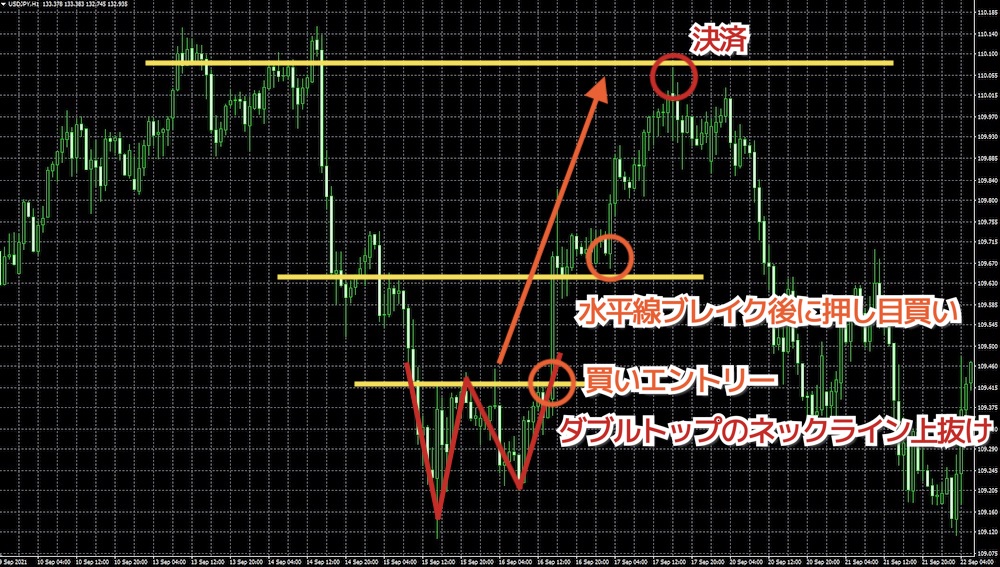

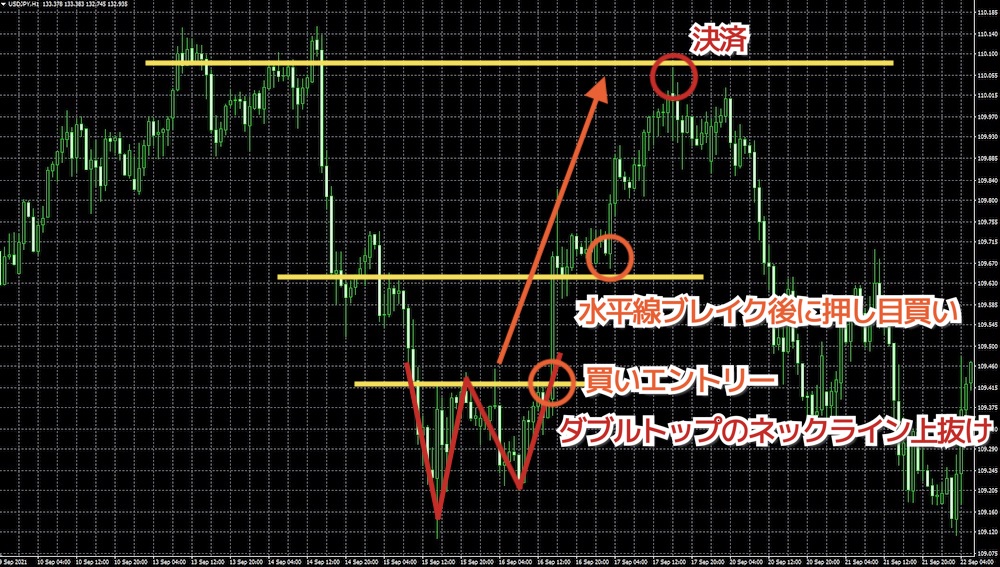

例えば、相場の転換を示唆するダブルボトムが出現した場合、ネックラインをブレイクした後、ブレイクした方向に大きく値幅を伸ばす可能性が高くなります。

エントリータイミングは、レジサポ転換と同じですが、意識ポイント(黄色線)をブレイクした瞬間、もしくはブレイク後に、値戻しがあったタイミング(青丸)がおすすめです。

チャートでは、以下の地点がエントリーポイントとなります。

適切なエントリーのタイミング

・ブレイク後の押し目のタイミング

ダブルトップ以外にもチャートパターンは数多くあります。チャートパターンを覚えるほどエントリーするチャンスが増えるでしょう。

FXで勝つために代表的なチャートパターンを覚えておこう!

<代表的なチャートパターン>

チャートを見ている時、このようなチャートパターンをしっかりと発見できれば、自然と正しいエントリータイミングが見えてくるはずです。

チャートパターンの関連記事一覧

上位足まで確認する

上位足の確認も、エントリータイミングの予測精度を上げるためには欠かせません。

上位足とは、トレードする時間足よりも大きな時間軸のことです。5分足のチャートでトレードするなら、1時間足や日足など長期のチャートを見ることでより大きな流れを把握できます。

チャートは大きな時間軸の方が影響力が強くなるため、1つの時間軸しか確認しないのでは「木を見て森を見ず」の状態です。上位足が上昇トレンドならトレードでも上昇トレンドを狙う、といった見通しの戦略を立てると勝率アップに繋がります。

FXのエントリーポイントを間違える4つの原因

無理にポジションを持とうとしている

エントリーポイントの失敗で最も多いのは、本来エントリーすべきではないタイミングで勝負しているケースです。

特にFX初心者に多い失敗で、ポジションを持っていないと落ち着かず、分析不足でもエントリーしてしまうことから「ポジポジ病」ともいわれます。

勝率の高いエントリーポイントは、1日に数回程度しかないことも珍しくありません。1日に一度もエントリーポイントがない相場も往々にしてあるので、確信が持てない時は無理にエントリーせず、勝負しないという選択肢を持つことが大切です。

欲張りすぎてタイミングが早い

エントリーポイントに失敗する原因は、欲張りすぎてタイミングが早すぎるということです。

相場の格言に「頭と尻尾はくれてやれ」というものがありますが、これは、頭(天井圏)と尻尾(底値圏)は予測できないので、胴体(トレンド)で勝率の高い取引をするという意味です。

順張りをするときに役に立つ大事な格言だ

エントリーでよくある失敗として「値動きの方向がハッキリする前にエントリーしてしまう」ことがあります。前述したように、移動平均線でゴールデンクロスが発生すると、その後は上昇トレンドに転換する可能性が高くなります。

十分に引きつけてからエントリーする余裕が大事

トレードのセオリーは、ゴールデンクロスを確認後にエントリーすることですが、より大きな利益を出そうとしてゴールデンクロス発生前にエントリーすると、勝率は低くなってしまいます。

もちろん、ゴールデンクロスの発生前にエントリーした方が、トレードが成功したときの獲得pips数はアップします。

しかし、欲張らずシグナル出現を待ってからエントリーした方が、トータルの期待値で考えると合理的な行動になるため、焦らずにエントリーポイントを見計らうことが重要です。

トレードでは目先の損益より長い目で見たときの成績を考えることが大切だ

エントリーポイントの失敗に気づくのが遅い

エントリーの失敗とは、以下のようなことを意味します。

エントリーの失敗例

②エントリー後に、予想通りに動かなかった

②については防ぎようがなく、百戦錬磨のトレーダーであっても、エントリー後に予想と反対方向に動くことはよくあります。

重要なのはエントリーの失敗に気づくこと、そして気づいたらすぐに損切りを実行することです。

間違いを認めることが重要!

エントリーポイントの失敗後に迅速な損切りを行えば、余計な損失を減らし、資金的に余裕のある状態で次のエントリーチャンスを待てます。

1つのインジケーターで判断している

1つのインジケーターだけでタイミングを判断すると、エントリーを失敗する原因になります。

なぜなら、エントリーの根拠は複数あった方が精度の高いトレードになるからです。

インジケーターは組み合わせて使う!

複数のインジケーターでシグナルを確認したり、インジケーターとチャートパターンの両方でシグナルを確認したりして、なるべく多くの根拠をチャート上で発見しましょう。

一方で、移動平均線のゴールデンクロスなど、多くのトレーダーがエントリータイミングの目安にするサインであれば、1つのインジケーターでも問題ありません。

多くのトレーダーが意識するサインや節目を見つけよう!

エントリーポイントを見つけるための具体的なインジケーターは後ほどご紹介します。

なお、MT4/MT5の2つ以上のインジケーターの組み合わせや、チャートパターン・ライントレードと合わせて使うなど、手法にはさまざまなものがあります。詳しくは以下の記事をご参照ください。

FXのエントリーポイントの3つの悪い例

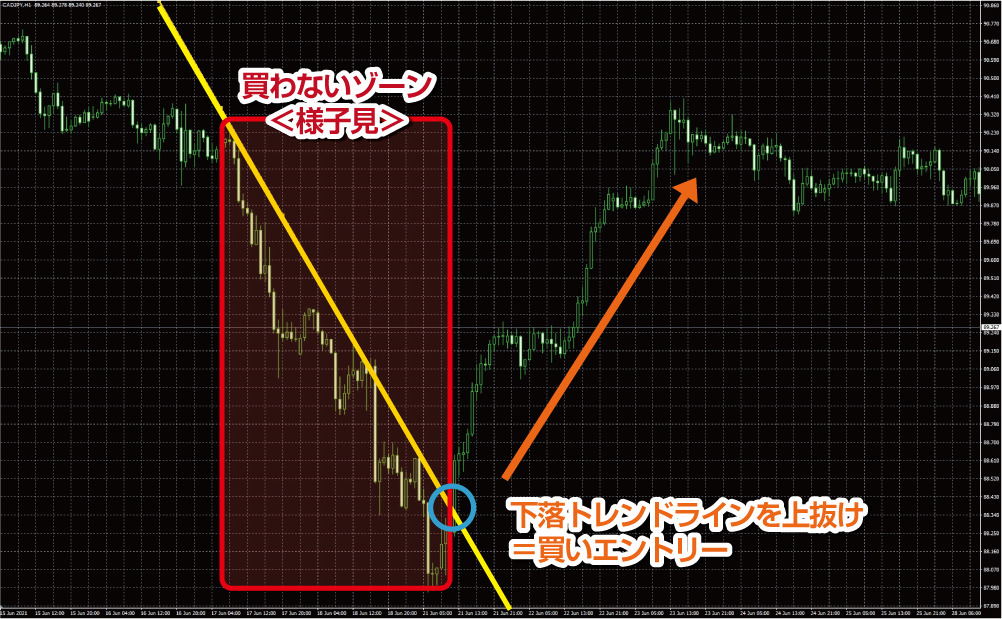

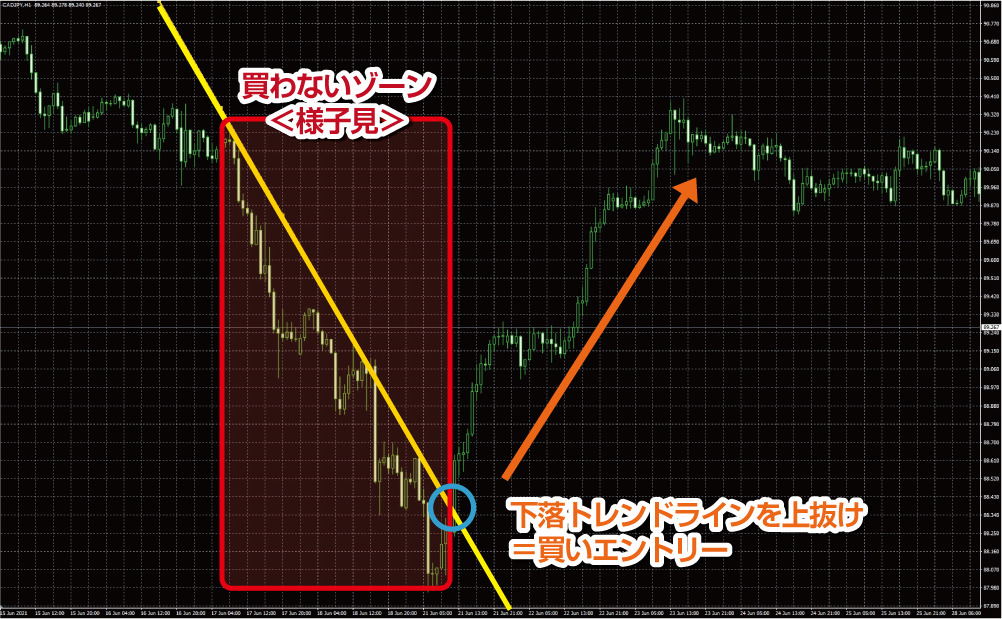

①相場の流れに逆らったエントリー

トレンドの波に逆らってエントリーすることは合理的とはいえません。一時的なリバウンドを狙う手法もありますが、失敗した時のリスクが大きすぎます。

下落の波に対して、わざわざ買いをぶつけることはしない方が良いでしょう。

トレンド転換を狙うのであれば、相場環境が変化してからエントリーした方がFXトレードではるかに高い勝率を残せます。

ゴールデンクロスの発生や大陽線の出現など、トレンドの転換シグナル発生を待とう

ただし、一時的にトレンドと反対方向に動いた時は、押し目や戻り目となるので、良いエントリーポイントとなります。局所的な逆張りであれば問題ありません。

②上昇ウェッジでの買いエントリー

上昇ウェッジでは、上下しながらも下値を切り上げている状況が確認できます。この際、上昇の予測を行ってしまい、買いでエントリーしてしまう人が多いようです。

下値切り上げに騙されないようにしよう!

しかし、上昇ウェッジは、下抜けする可能性が高いチャートパターンとして知られています。特に下のチャートのように、下落の最中に発生する上昇ウェッジは戻り売りが入りやすくなります。

上昇ウェッジが発生すると、大衆心理は下落を予測するので、ウェッジを下抜けする可能性が高くなります。そのため、買い方にとっては良くないエントリーポイントとなります。

もし、上昇ウェッジが発生した時、ファンダメンタル条件などを根拠に買いでエントリーを行うのであれば、上昇ウェッジを上抜けした時を狙うのが良いでしょう。

同様の理由で、下降ウェッジの中で売りでエントリーするのも良くないエントリー例です。

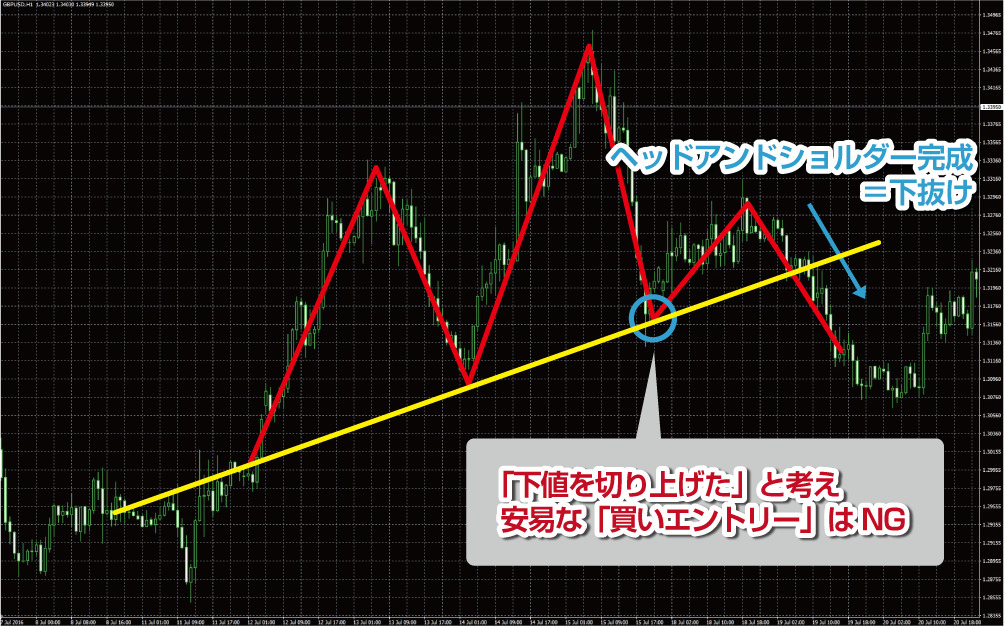

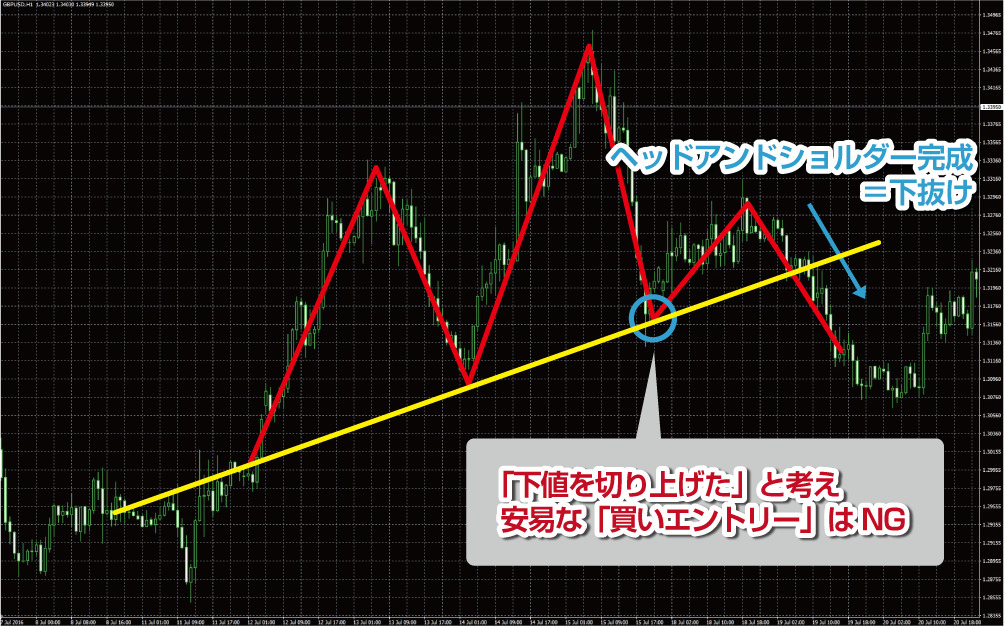

③ヘッドアンドショルダートップでの買いエントリー

ヘッドアンドショルダートップは、天井圏で良くあらわれるチャートパターンです。しかし、チャートパターンの形成途中に買いでエントリーする間違いを犯してしまうことがよくあります。

特に間違いやすいのが、下のチャートのように、ヘッドアンドショルダーのネックラインが右肩上がりの時です。ネックラインが右肩上がりの場合、下値を切り上げているため、ネックライン付近が押し目に見えて、買いでエントリーしてしまうことがあります。

しかし、高値を更新し、下値を切り上げていたとしても、高値(トップに当たる場所)からの下落幅が大きければ、ヘッドアンドショルダートップの形成を意識することが重要です。チャート上の青丸は良くない買いのエントリーポイントです。

同様の理由で、底値圏のシグナルとして知られているヘッドアンドショルダーボトムでは、ネックラインが右下がりの場合に戻り売りでエントリーしたくなりますが、これも悪いエントリーポイントといえます。

トレンド方向からの値戻りが大きいと、トレンド反転サインのヘッドアンドショルダーが現れやすくなるんだね

FXのエントリーポイントの3つの成功例

①RSI&包み足

RSIは、相場の過熱感を察知できるインジケーターとして非常に優れています。しかし、RSI単体でエントリーポイントは判断できません。

単純にRSIが30以下や70以上を示しているからといって、エントリーしても、トレンド相場においては、売られすぎや買われすぎの状態のまま反転しないことが多々あります。

確実に反転したことを確認するため、おすすめしたいのが包み足です。チャートでは、RSI30以下で包み足が出現しており、買いへの反転サインとして読み取れます。

包み足は反転のサインと覚えておこう!

エントリーのタイミングは包み足が確定した時です。売り圧力が強まっている最中に買いをぶつけていくのではなく、しっかりとした買いが入ってからエントリーした方が、勝率を格段にアップさせられます。

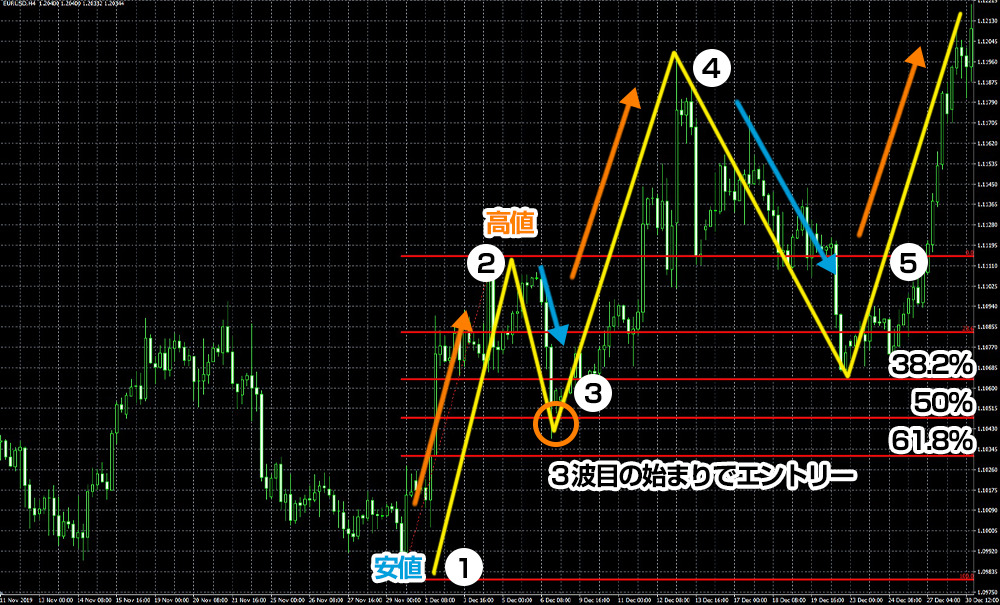

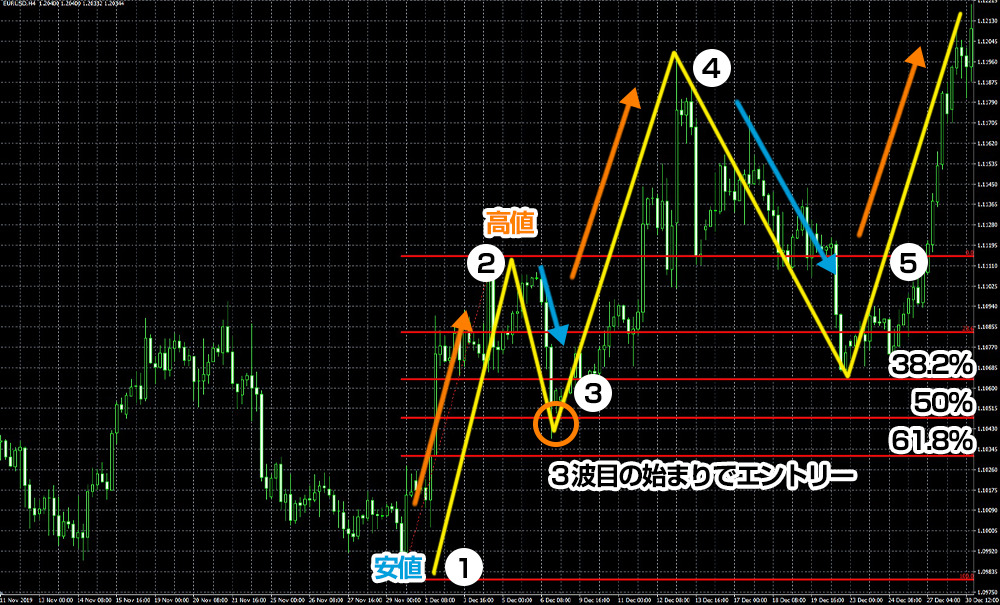

②グランビルの法則&フィボナッチ・リトレースメント

この手法は押し目買いを狙っていくものです。グランビルの法則のうち、移動平均線を一時的に割るポイントは、4つの買いポイントの中の「②押し目買い」に当たります。

ただ、グランビルの法則だけではエントリーの根拠として弱いため、もう1つの根拠として利用したいのが、フィボナッチ・リトレースメントです。

上のチャートでは、グランビルの法則の「②押し目買い」とフィボナッチ・リトレースメントの38.2%ラインでしっかり反発したため、買いでエントリーを行います。

グランビルの法則+フィボナッチ・リトレースメントで強力な根拠になるね!

その後、予想通りに上昇しいったので、ローソク足と移動平均線が近づくポイントまでポジションを持ち続けて利益を確定させます。

③ダブルボトム&ブレイクアウト

次は先ほども紹介したチャートパターンを利用したトレードの成功例です。チャートで見られるように、底値圏サインのダブルボトムを見つけたら、買いエントリーの準備を行います。エントリーを仕掛けるのは、ダブルボトムのネックラインを上抜けたポイントです。

エントリー後は予想通りに上昇し、次の水平線で強い抵抗を受けます。しかし、その水平線も上抜けしたので、追加で買いエントリーを仕掛けます。

追加のエントリーポイントで注意したいのが、水平線で価格が反転することです。そのため、水平線がサポートラインとして機能したことを確認してからエントリーすることをおすすめします。利益確定は、水平線をブレイクせずに反転したことが確認できたタイミングで行います。

このように、水平線を上抜けるたびに、ポジションを追加していけば、ピラミッティング手法の要領で含み益を増やせられます。

FXのエントリーポイントを見つけるインジケーター3選

エリオット波動&フィボナッチ第3波

エリオット波動はリズムを「波動」として定義したものです。上昇5波・下降3波が1つのサイクルとなります。

エリオット波動はトレンドを把握できる!

特に、上昇第3波は、ちょうど上昇トレンド中の押し目となることから、勝率・リスクリワード比で考えると、絶好のエントリータイミングとなります。

というのも、上昇1波目ですでにトレンドの方向が決まっており、上昇2波目で調整が入った時に買い注文が入りやすくなるからです。

このように、上昇3波目は予測しやすいエントリータイミングですが、少し考えなければいけないのは「2波目の調整がどこまで続くか」ということです。

2波目の調整が終わり、3波目が始まるタイミングを見つける時、便利なインジケーターがフィボナッチ・リトレースメントです。

フィボナッチは世界的に愛用者が多くシグナルの信用度が高い

1波目の安値から高値に合わせてフィボナッチを表示させると、反発地点として意識されるタイミングが表示されます。

「38.2%」「50%」「61.8%」の数値を参考に、3波目のスタートを捉えていきます。チャートでは、50%付近で反発し、3波目がスタートしています。

インジケーターは組み合わせることが重要!

細かいエントリータイミングについては、下ヒゲをつけているかどうかなど、プライスアクションも見ながら判断すれば、より精度の高いエントリーになります。

サポレジ転換&移動平均線

サポレジ転換はトレンド発生の合図となりますが、問題はエントリーポイントです。

リスクリワード比を考えれば、ブレイク直後にエントリーを行うのがベストですが、ダマシが発生するため、勝率は低くなりがちです。

ダマシを意識しないと大きく損失を出してしまう

ダマシを防ぐために、ブレイク後に値戻しがあったポイントでエントリーしましょう。

転換したレジスタンスラインやサポートラインまで値戻しがあれば、そこが絶好のエントリーポイントとなります。しかし、そのような値戻しがいつも発生するとは限りません。

確度の高いポイントまでしっかり待つ!

この場合、ブレイク後に移動平均線がサポ・レジとして機能することを確認してから、エントリーを行う方法が有効です。

チャートではサポートラインを下抜けした瞬間に、下落トレンドがスタートしています。そして、それまで機能していたサポートラインはレジスタンスラインとなっています。

チャートのようにレジスタンスラインまで反発しない場合、移動平均線をレジスタンスと判断してエントリーすることも可能です。

移動平均線に接近した後は、再度下落に転じていることが分かります。

移動平均線が反転・続伸の目安になる

なお、移動平均線だけでなく、一目均衡表の雲やトレンドラインなど、多くのトレーダーが意識するインジケーターであれば、エントリーポイントの判断基準になります。

パーフェクトオーダー&ウェッジ

先述した通り、エントリーの基本は順張りです。

短期・中期・長期の移動平均線すべてが直線に並んでいるパーフェクトオーダーの出現は、まさに順張りでエントリーを行う際の強い根拠となります。

チャートのように上昇トレンドでパーフェクトオーダーが出現している場合、買い一択でエントリーのタイミングを待つことになります。

パーフェクトオーダーが現れている時、絶好のエントリータイミングになるのが、一時的にトレンドが停滞している時です。

順張り目線でチャンスを待つ!

上のチャートでは、下降ウェッジが確認できます。上昇トレンド中に現れる下降ウェッジは上抜けしやすいチャートパターンとして知られています。

ローソク足が下降ウェッジ内にある時点でエントリーする方法もありますが、上抜けするかどうか分からないので、下降ウェッジの上抜け後にエントリーしましょう。

焦らずにじっくり引きつけてからエントリーする余裕が必要!

他のチャートパターンでは、三角持ち合い・フラッグなども、トレンド相場の一時的な調整のサインとして有効活用できます。

FXのエントリーポイントのまとめ

FXトレードは主に売買の差で利益を出す投資です。そのため、エントリーポイントが悪ければ、利益を上げることは非常に難しくなります。

正しいエントリーポイントを把握するには、まず環境認識を行い、その上でインジケーターなどを使って複数の根拠をえることが大切です。

エントリー技術の向上が収益に直結する

当然ながら、スキャルピングにおいても最適なエントリーポイントをしっかりと予測できれば、利益を出しやすくなります。

スキャルピングはファンダメンタルズの影響を受けづらく、テクニカル分析をメインとする手法です。そのため、他の手法に比べて特にエントリーポイントが重要になります。

ファンダメンタルズの影響を受けづらいスキャルは、エントリー技術の向上が収益に直結する!

チャートパターン・インジケーターを根拠にエントリーすることが重要であり、優位性の高いタイミングが分かると、スキャルピングで稼ぎやすくなります。

スキャルの勝率はエントリーポイントで決まるんだね!

また、ハイレバレッジのスキャルピングであれば、エントリーのタイミングをつかむことで、少しの値幅を抜くだけでも大きな利益になります。

ハイレバレッジトレードが可能な海外FXを使えば、「30pips抜くだけで資産3倍」も可能なので、スキャルピングのエントリー技術を磨きましょう。