近年「親ガチャ」という言葉がSNSを中心に広がり、生まれ育った環境による格差への関心が高まっています。たしかに家庭の経済状況は教育機会に大きく影響しますが、だからといって諦める必要はありません。現代は情報技術の発達により、従来よりも低コストで質の高い教育を受けられる環境が整っています。

大切なのは、限られた資源をいかに効率的に活用し、将来への投資として教育を捉えるかということです。今回は、経済的な視点から教育格差を分析し、誰でも実践できる合理的な自己投資戦略をご紹介します。

教育格差が生み出す経済的インパクト

学歴と生涯年収の関係性

学歴による生涯年収の差は、依然として存在します。大学卒業者の生涯年収は高校卒業者と比較して約5,000万円の差があるとされています。

ただし、この数字だけで判断するのは危険です。大切なのは「教育投資のROI(投資収益率)」を正しく理解することです。大学4年間の学費と機会費用を考慮すると、必ずしもすべての学部・専攻で投資効果が高いとは限りません。

- ROI:Return on Investmentの略。投資した金額に対してどれだけの利益が得られたかを示す指標

- 機会費用:ある選択をすることで失われる、他の選択肢から得られたであろう利益

資格取得による収入向上効果

学歴以外にも、専門資格の取得は収入向上に直結する場合があります。以下のような資格は比較的高い投資効果が期待できます。

- IT系資格:基本情報技術者、応用情報技術者など

- 金融系資格:FP技能検定、証券外務員など

- 語学系資格:TOEIC、英検など

- 会計系資格:日商簿記、税理士など

これらの資格は取得コストが比較的低く、転職市場での評価も高いため、費用対効果の観点から優秀な投資先といえるでしょう。

奨学金を「借金」から「投資」に変える発想転換

奨学金制度の賢い活用戦略

日本学生支援機構の奨学金制度は、正しく活用すれば強力な教育投資ツールになります。特に第一種奨学金(無利子)は、実質的に国からの無利子融資を受けているのと同じです。

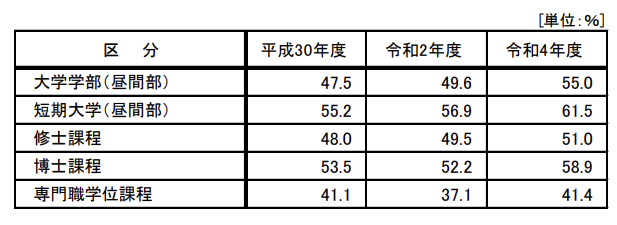

独立行政法人 日本学生支援機構の「令和4年度 学生生活調査結果」によると、大学昼間部では55.0%の学生が奨学金を受給しており、この割合は平成30年度の47.5%から着実に増加しています。これは教育投資への意識の高まりを示しています。

<大学生の奨学金受給状況>

大切なのは借入額と将来の返済能力のバランスです。目安として、卒業後の初任給の20%以内に月々の返済額を抑えることが推奨されています。

給付型奨学金の積極的な活用

2020年から始まった「高等教育の修学支援新制度」により、給付型奨学金の対象が大幅に拡大されました。この制度は実質的に返済不要の教育投資資金を提供してくれるため、条件に該当する若い世代はぜひ申請を検討してみてください。

全国大学生活協同組合連合会の「第60回学生生活実態調査」によると、給付型のみ受給している学生は7.3%、貸与型も給付型も受給している学生は2.6%となっており、まだまだ活用の余地があることがわかります。

費用対効果抜群のスキルアップ投資術

デジタル時代の高ROI学習分野

現代において最も投資効果の高い学習分野を分析してみましょう。経済産業省の調査によると、2030年には最大79万人のIT人材が不足すると予測されています。特に以下の分野は高い成長性と収益性が期待できます。

- プログラミング:Python、JavaScript、Javaなど

- データ分析:統計学、機械学習、ビッグデータ解析

- デジタルマーケティング:SEO、SNS運用、Web解析

これらの分野は需要が高く、比較的短期間でスキル習得が可能なため、投資効率の観点から非常に魅力的です。

オンライン学習プラットフォームの活用

従来の専門学校や大学院と比較して、オンライン学習プラットフォームは圧倒的にコストパフォーマンスが優れています。以下のようなサービスを活用すれば、月額数千円で世界トップレベルの教育コンテンツにアクセスできます。

- Udemy:実践的なスキル習得に特化

- Coursera:大学レベルの体系的な学習

- Progate:プログラミング初心者向け

これらのプラットフォームは自分のペースで学習でき、働きながらでもスキルアップが可能です。

少額から始める資産形成戦略

若い世代でも実践可能な投資手法

教育投資と並行して、金融資産への投資も大切です。2024年から始まった新NISA制度により、年間360万円まで非課税で投資できるようになりました。新NISA制度の普及状況を見ると、若い世代の投資への関心の高さがうかがえます。特に30代では約28.0%と最も高い普及率を示しています。

<年代別NISA口座普及率>

| 年代 | NISA口座普及率 |

|---|---|

| 10代 | 4.4% |

| 20代 | 19.2% |

| 30代 | 27.9% |

| 40代 | 22.8% |

| 50代 | 17.8% |

| 60代 | 14.2% |

| 70代 | 10.3% |

| 80以上 | 8.1% |

なお、若い世代におすすめの投資戦略は、以下のとおりです。

- つみたて投資枠の活用:月1万円からでも長期積立投資を開始

- インデックスファンド中心の運用:低コストで分散投資を実現

- ドルコスト平均法:定期的な積立により価格変動リスクを軽減

これらの手法は投資初心者でも実践しやすく、長期的な資産形成に適しています。

複利効果を最大化する時間の価値

アインシュタインが人類最大の発明と称した複利効果は、若いうちから投資を始めることで最大化されます。20歳から月1万円を年利5%で運用した場合と、30歳から月2万円を同条件で運用した場合を比較すると、65歳時点での資産額は前者の方が大きくなります。

2024年12月のNISA口座の保有率は約18.0%で、特に30代では約28%と高い保有率を示しており、若い世代の投資への積極的な姿勢が見て取れます。時間を味方につけることで、少額からでも大きな資産を築くことが可能になります。

まとめ

「親ガチャ」という言葉に象徴される格差社会の現実はたしかに存在しますが、それを嘆くだけでは何も変わりません。大切なのは、現在利用可能な制度やツールを最大限活用し、戦略的に自己投資を行うことです。

奨学金制度の賢い活用、費用対効果の高いスキル習得、そして早期からの資産形成により、生まれ育った環境に関係なく豊かな未来を築くことは十分可能です。今日から始められる小さな一歩が、10年後、20年後の大きな差となって現れることを忘れずに、着実に歩みを進めていきましょう。