子育て世代にとって、教育費の高騰は避けて通れない深刻な課題となっています。幼稚園から大学まですべて私立で通うと総額は軽く4,000万円を超え、受験塾代を含めれば5,000万円に達するケースも珍しくありません。インフレの波が家計を直撃する中、若い世代はこの現実にどう向き合い、どのように備えればよいのでしょうか。

本記事では、教育費が上がり続ける背景を分析し、3,000万円という金額の内訳を明らかにします。さらに、計画的な資金準備の方法や、教育投資の考え方を見直すヒントまで、実践的なアドバイスをお届けします。

教育費が上がりつづける理由

大学授業料と教育の多様化

教育費高騰の背景には、複数の要因が絡み合っています。まず、大学の授業料が年々上昇していることが挙げられます。国公立大学でも値上げの動きがあり、私立大学では2025年度にさらなる学費値上げを実施する大学が増加しています。

加えて、教育の多様化も費用増加の一因です。グローバル化に対応した語学教育、プログラミング教育、STEAM教育など、従来の学校教育だけではカバーしきれない分野への投資が求められるようになりました。

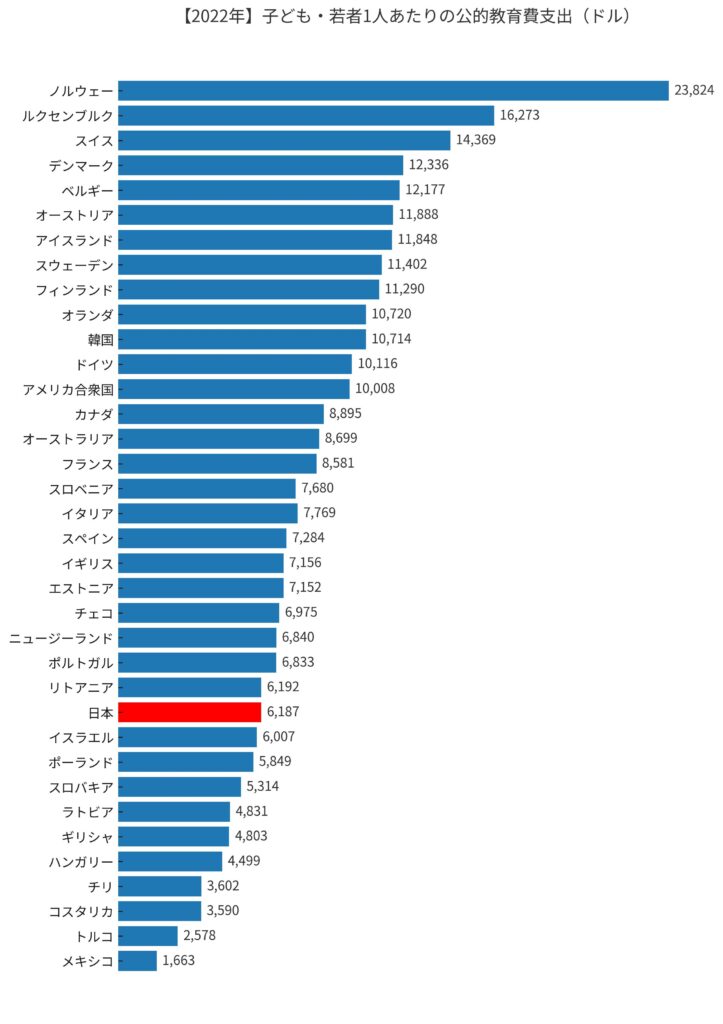

日本の公的教育支出の現状

国際比較で見ると、日本の公的教育支出は先進国の中で低水準にあります。OECD加盟国の平均と比較しても、日本は子ども一人あたりの公的教育費支出が少なく、その分を家庭が負担せざるを得ない構造になっています。

さらに、インフレによる物価上昇が教育関連費用にも波及しています。教材費、給食費、学校外活動費など、あらゆる項目で値上げが続いており、家計への圧迫が深刻化しています。

教育費3,000万円の内訳

教育費の総額を把握するには、各段階でどれだけの費用がかかるのかを理解することが重要です。

| 学校区分 | 期間 | 公立の場合 | 私立の場合 |

|---|---|---|---|

| 幼稚園 | 3年間 | 約56万円 | 約105万円 |

| 小学校 | 6年間 | 約202万円 | 約1,100万円 |

| 中学校 | 3年間 | 約163万円 | 約468万円 |

| 高校 | 3年間 | 約180万円 | 約318万円 |

| 大学 | 4年間 | 約743万円 | 約950〜1,100万円 |

| 合計 | 約1,344万円 | 約2,941〜3,091万円 | |

すべて公立・国公立で進学した場合でも約1,344万円、すべて私立の場合は約3,000万円が必要になります。また、意外と見落とされがちなのが、日常的にかかる隠れ教育費です。

部活動の遠征費や用具代、学校行事の写真代、PTA会費なども積み重なれば大きな出費になります。スマートフォンやパソコンなどのデジタル機器も、今や教育に欠かせないツールとなっており、これらの購入・維持費用も考慮する必要があります。

計画的な資金準備の方法

早期からの積立が鍵

教育資金準備の基本は、できるだけ早く始めることです。子どもが生まれたときから毎月2万円を18年間積み立てれば、元本だけで432万円になります。

資金計画を立てる際は、人生の三大支出である住居費、教育費、老後資金のバランスを考慮することが重要です。住宅ローンの返済で家計が圧迫され、教育費が不足するという事態は避けなければなりません。

複数の貯蓄方法を組み合わせる

効果的な教育資金準備には、複数の方法を組み合わせることが推奨されます。

- 児童手当の全額貯蓄:0歳から中学卒業まで受け取れる児童手当を全額貯蓄すれば、約200万円になります

- 学資保険:計画的な積立と万が一の保障を兼ね備えています

- つみたてNISA:長期的な資産形成に適しており、運用益が非課税になります

- 定期預金:元本保証で安全性が高く、確実に貯められます

奨学金の賢い活用法

すべてを貯蓄で賄うのが難しい場合、奨学金の活用も選択肢の一つです。給付型奨学金は返済不要で、家計の負担を大きく軽減できます。貸与型奨学金を利用する場合は、無利子の第一種奨学金を優先的に検討しましょう。

ただし、奨学金は子どもが将来返済する借金になる可能性があるため、慎重な判断が必要です。教育ローンよりも金利が低い住宅ローンの返済計画を見直し、教育費に回せる余裕を作ることも検討すべきです。

教育投資の考え方を見直す

費用対効果を重視する

教育費が高騰する中、すべての教育機会に投資することは現実的ではありません。子どもの適性や興味、将来の目標を見据えて、費用対効果の高い教育投資を選択することが重要です。

私立か公立か、習い事の数、塾の必要性など、一つひとつの選択を家族で話し合い、優先順位をつけましょう。高額な教育投資が必ずしもよい結果につながるとは限りません。

稼ぐ力を育てる視点

教育投資の最終目標は、子どもが自立して生きていける力を身につけることです。学歴だけでなく、問題解決能力、コミュニケーション能力、創造性など、社会で稼ぐ力を育てる視点が求められます。家庭でできる教育、地域の無料・低額のプログラム、図書館やオンライン学習など、お金をかけずに学べる機会も積極的に活用しましょう。

まとめ

教育費3,000万円という現実は、若い世代にとって大きな負担ですが、早期からの計画的な準備と賢い選択によって乗り越えることは可能です。重要なのは、教育費だけでなく住居費や老後資金とのバランスを考え、無理のない資金計画を立てることです。

すべてを完璧に準備しようとせず、奨学金や公的支援も活用しながら、子どもの可能性を最大限に引き出す教育投資を目指しましょう。インフレ時代だからこそお金の使い方を見直し、本当に価値のある教育に投資する目を養うことが、家族の未来を守る鍵となります。